Борьба с инфляцией пустит банки по миру

Судя по всему, Банк России обдумывает возможность ужесточения кредитно-денежной политики во имя борьбы с ростом цен. Если ставки по репо вырастут, а лимиты будут сокращены, банковская система страны может лопнуть от сжатия

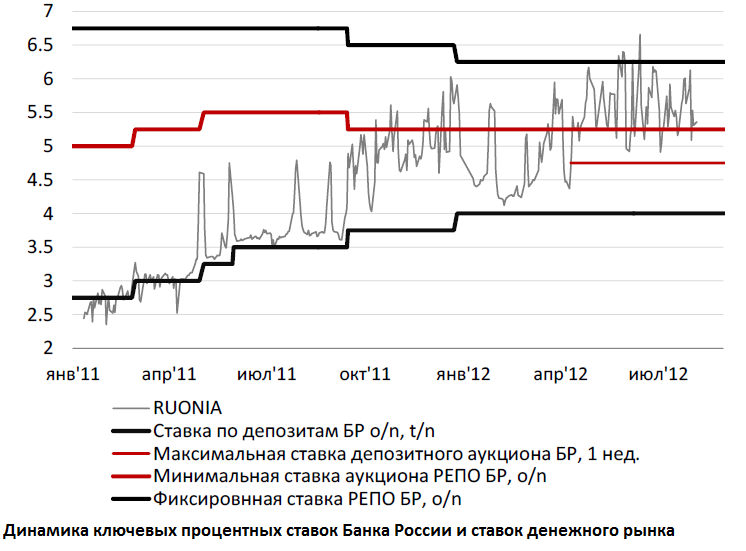

Москва. 10 августа. FINMARKET.RU - Банк России на пятничном заседании Совета директоров оставил без изменения все ключевые ставки и указал в своем заявлении на "наблюдаемое ужесточение денежно-кредитных условий в экономике." Банкиры, судя по всему, чувствуют это "ужесточение" и напуганы ситуацией на рынке денег, которая ухудшается уже второй год подряд.

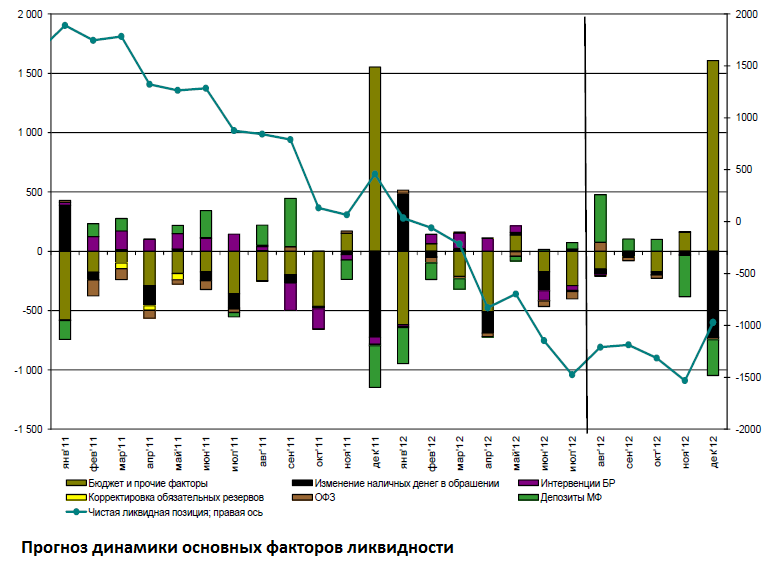

Профицит чистой банковской ликвидности ушел в прошлое два года назад, начиная с первого полугодия 2011 года его сменил дефицит, который начал резко расти во втором квартале этого года.

Весной этого года у ЦБ был инструмент, позволяющий снижать напряженность на рынке ликвидности: интервенции на валютном рынке, с помощью которых регулятор восполнял рублевые потери банков. Да и сами банки, запасшиеся долларами в прошлом году, не теряли времени даром и зарабатывали на девальвации рубля, как могли.

Но теперь этих инструментов больше нет и ключевое значение для рынка стали играть лимиты ЦБ по сделкам репо. В этом году лимит по недельным аукционам повышался уже трижды. 5 мая он был установлен на уровне 800 млрд рублей, 22 мая - 910 млрд рублей и 9 июля 1,2 трлн рублей.

У банков нет денег

Ситуацию на денежном рынке в прошлом месяце правильней всего назвать "июльское обострение" . "Квартальные налоговые платежи, уплачиваемые в июле, привели к увеличению объемов изъятия рублевых средств до 290 млрд руб", пишут аналитики Росбанка в свежем обзоре банковского сектора.

Спасать положение пришлось самому же государству. Федеральное Казначество активизировало размещение временно свободных средств бюджета на депозитных счетах в банках. Это добавило в банковскую систему 53 млрд руб и слегка компенсировало изъятие средств в виде налоговых платежей.

Несмотря на усилия Росказны и ЦБ, дефицит чистой ликвидной банковской позиции в конце июля приблизился к отметке в полтора триллиона рублей.

В августе ситуация не изменится

У ЦБ и государства есть инструменты, которые позволят снизить напряжение. Аналитики Росбанка выделили шесть факторов, которые будут влиять на дефицит ликвидности в августе и начале осени:

- Бюджетные платежи. Из-за объемных налоговых обязательств изъятия ликвидности со стороны бюджета составят около 150 млрд руб. Расходы консолидированного бюджета аналитики Росбанка оценивают в 1705 млрд руб., доходы бюджета - на уровне 1855 млрд руб.

- Операции Минфина на внутреннем облигационном рынке. Погашение облигаций федерального займа (ОФЗ) в объеме 165.5 млрд руб. и купонные выплаты в размере 36.8 млрд руб. пополнят запас банковских средств.

- Размещение временно свободных средств федерального бюджета. Давление со стороны Центробанка на Федеральное Казначейство, стимулирующее к более активному размещению свободных средств на депозиты, уже привело к увеличению предложения до 150 млрд руб. в неделю. Учитывая значительный объем свободных средств на счетах федерального бюджета и существенный дефицит ликвидности, можно ожидать сохранения активных темпов размещения депозитов Федеральным Казначейством, увеличения задолженности по которым в августе может составить порядка 400 млрд руб.

- Наличные деньги.Вследствие негативного действия сезонных факторов эмиссия банкнот приведет к изъятию средств в размере около 50 млрд руб.

- Обязательные резервы. В отсутствие изменения нормативных требований по обязательным резервам корректировка ставок ФОР (Фонд обязательного резервирования) в этом месяце не окажет заметного влияния на объем свободных банковских средств.

- Валютные интервенции Банка России. Восстановление нефтяных котировок и повышение склонности к риску игроков на валютном рынке привели к смещению в начале августа котировок бивалютной корзины в нейтральный коридор ЦБ. Аналитики Росбанка предполагают, что курс серьезно не изменится, и валютные интервенции будут незначительными - около 5.8 млрд руб.

В результате структурный дефицит банковской ликвидности снизится.

Но ставки денежного рынка останутся выше уровня ЦБ

Все это означает, что структурного кризиса на денежном рынке ждать не стоит, хотя зависимость банков от казны и ЦБ будет расти. Теоретически, можно представить ситуацию, в которой совокупность неблагоприятных факторов может парализовать банковскую систему. Ближайший момент, когда это может случиться, наступит в начале следующего года. Если кризис снова придет в Россию, нагрузка на бюджет вырастет, а банки останутся один на один с ЦБ, коллапс могут спровоцировать, например, годовые налоговые выплаты в первом квартале 2013 года.

Олег Солнцев, руководитель направления анализа денежно-кредитной политики и банковской системы ЦМАКП

Ситуация в банковском секторе, действительно, напряженная. Соотношение рублевых ликвидных активов к рублевым обязательствам банков очень низкое. В последний раз столь низкое отношение наблюдалось в 1998 году, даже в 2008 году показатели были лучше. Пока банки справляются, но неизвестно, что будет, если экономику начнет трясти.

При этом сейчас Центробанк пытается бороться со спекулянтами и заявляет об отмене однодневных аукционов репо. Но от этой меры могут пострадать остальные банки, которым придется привлекать кредиты overnight на рынке по более высоким ставкам. Борьба с инфляцией может и вовсе спровоцировать серьезную банковскую панику в начале 2013 года.