Финансовому центру не нужна демократия

Фондовые рынки, кредиты, деривативы и даже ипотека - это обоюдоострый меч современной экономики, оружие, которым можно пользоваться и для обогащения избранных, и для справедливого распределения богатства в обществе, считают экономисты Всемирного банка

Беркли. 12 апреля. FINMARKET.RU - Хорошая новость для России: развитый финансовый рынок можно построить даже в коррумпированной стране со слабыми институтами. И плохая - такой рынок в такой стране будет высасывать из экономики все соки и служить только коррумпированным чиновникам и близким к ним предпринимателям.

Экономист Росс Левайн из Университета Калифорнии в Беркли и экономисты Всемирного банка проанализировали работу финансовых рынков 205 стран мира с 1960 по 2010 годы. Свои результаты они объединили в "Global Financial Development Database".

Выяснилось, что финансовые институты нужны всем - как только в экономике появляются хоть какие-то деньги, в ней появляются сначала кредиты, потом ценные бумаги, потом рынок долга и так далее. Но служить они могут как "добру", так и "злу". Развитые финансовые институты могут как стимулировать рост и снижать издержки, так и глушить его и дестабилизировать ситуацию в реальной экономике. В руках коррумпированной политической элиты финансовые рынки начинают выкачивать деньги из страны, в руках "глупой" - пузырятся и лопаются на биржах.

Зачем вообще нужна финансовая система

После кризиса 2008 года идея о том, что сама природа финансовых рынков порочна и их надо жестко регулировать, не давая пузырям вредить реальной экономике, снова стала очень популярна. Но факты эту точку зрения не подтверждают - польза от финансовой системы есть и еще какая.

Финансовые институты, в идеале, помогают более справедливо и эффективно распределять финансовые ресурсы в обществе.

- Банки анализируют заемщиков и выявляют самые многообещающие компании и проекты, в которые можно вложить деньги, - это помогает более эффективно распределять ресурсы в экономике.

- Банки и финансовые рынки мобилизуют ресурсы домохозяйств и вкладывают их в многообещающие проекты - это важный шаг в развитии экономики.

- Кроме того, финансовые институты следят за тем, как используются инвестиции и работает менеджмент. Это помогает повысить эффективность компаний и корпораций, сократить издержки и снизить риск мошенничеств.

- Фондовые рынки, рынки облигаций и дериваторов помогают диверсифицировать риски, инвестиции направляются в высокодоходные проекты, которые иначе не могут получить нужное финансирование.

- В итоге, падает стоимость сделок и размеры транзакционных издержек, а это, в свою очередь, приводит к развитию торговли и специализации различных стран. Без этого невозможны были бы инновации.

Финансовые системы помогают устранить ненужные издеркжи

- Финансовые системы развиваются из-за несовершенств обычных рынков. О компаниях и экономике в целом сложно получить правдивую информацию, потом еще ее надо понять и правильно проанализировать, заключение любого контракта требует средств. Обществу нужен более эффективный механизм эффективного распределения его ресурсов;

- Чтобы устранить эти несовершенства и снизить издержки при заключении сделок, появляется финансовая система. Люди и компании создают финансовые продукты и услуги, чтобы получить прибыль. Роль государства заключается в предоставлении услуг: от создания единых стандартов финансовой отчетности до финансирования рынков через госбанки.

- В каких-то странах функционируют успешные финансовые системы, а в других они остаются неразвитыми и малоэффективными.

Лучшие финансовые системы созданы в развитых странах

Экономисты попытались определить уровень развития финансовой системы и степень ее эффективности в каждой из попавших в исследование стран.

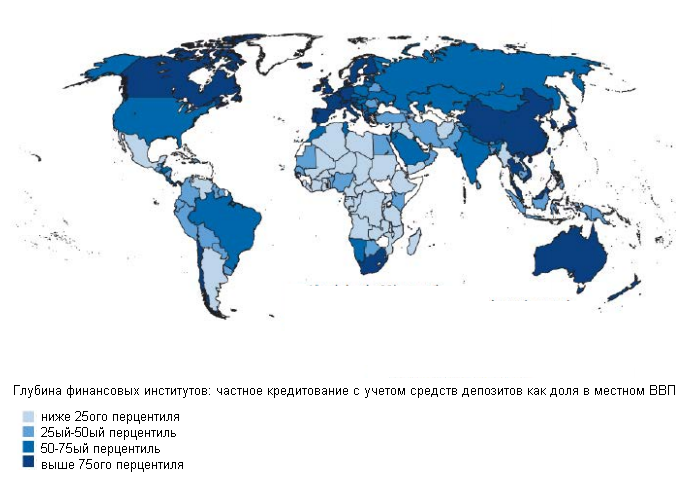

Глубина финансовой системы: китайская банковская система "глубже" американской

- Чаще всего глубина финансовой системы описывается как соотношение частных кредитов с использованием средств депозитов к ВВП. Сюда не входят кредиты правительству, различным госагентствам и компаниям.

- Обычно этот показатель выше в богатых странах: для них он составляет в среднем 103% ВВП, что в четыре раза выше, чем в беднейших странах мира.

- Именно поэтому чаще всего экономики с глубокой финансовой системы - это развитые страны: среди них Европа, Канада, Австралия и другие. Но в эту же группу попал и Китай, показатели которого выше, чем у других стран БРИК.

- Интересно, что финансовая система США в этом смысле не так глубока, как финансовая система Китая - это связано с тем, что компании в Штатах чаще предпочитают занимать не у банков, а на рынках, размещая там свои акции и облигации.

Финансовая системая Канады, Европы и Китая самые глубокие в мире

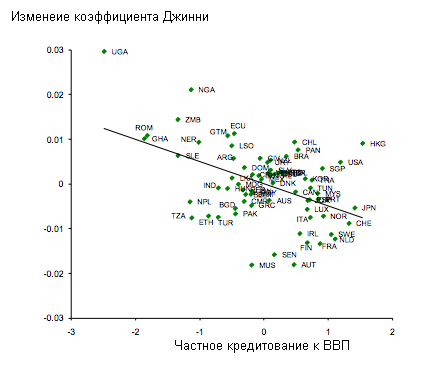

Глубина финансовой системы помогает бороться с неравенством

- Также стоит оценить долю в ВВП финансовых рынков, проще всего это сделать на примере рынке акций и рынка облигаций. Среднее значение для мира этого показателя составляет 131% ВВП. Однако есть страны, в которых он доходит до 533%, а в некоторых оказывается меньше 1% ВВП.

- Среднее значение для развитых экономик составляет 151% против 76% для развивающихся. Самый высокий показатель здесь у США, Японии, Канады и других самых крупных развитых стран

.

Развитые страны - лидеры по глубине финансовых рынков

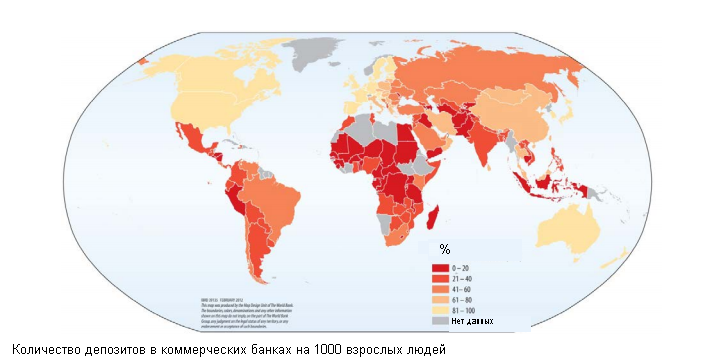

Доступность: в Конго и Кыргызстане банковский счет есть у 5% граждан

- В хорошо работающей финансовой системе доступность ресурсов связана с качеством проекта или эффективностью предпринимателя. В такой ситуации доступ к финансовым средствам получают не только крупные компании и богачи, но и просто эффективные предприниматели и население.

- Традиционно доступность финансовых институтов измеряют с помощью количества банковских счетов на 1000 человек. Экономисты также дополнили свои расчеты количеством филиалов банков на 100 тысяч человек и долей фирм с кредитными линиями.

- В 2008-2010 годах на одного человека в мире приходилось в среднем 1,34 счета в банке. В некоторых странах на человека приходится менее 0,01 счета, а в некоторых - больше семи штук. Среднее значение для развитых стран - 3,76 счета на человека, а для развивающихся стран - 0,69.

- 89% жителей развитых стран сообщают, что у них есть счет в банке против 24% жителей самых бедных стран мира.

- В мире у 2,5 млрд взрослых нет банковского счета, большинство из них проживает в развивающихся странах.

- В Камбодже, Конго, Гвинее, Туркменистане, Кыргызстане, Туркменистане и Йемене менее, чем у 5% взрослого населения есть счет в банке.

Больше всего счета в мире любят открывать канадцы и американцы

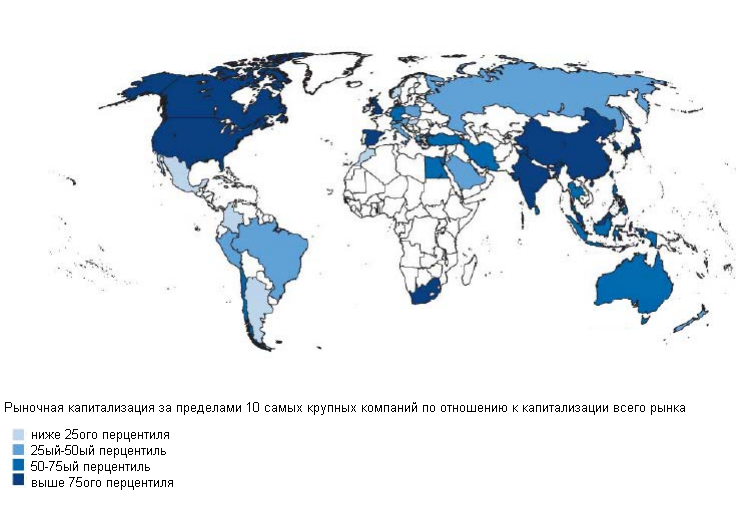

- Данные по доступу на финансовые рынки куда более скудные. Например, к ним относится доля рыночной капитализации, которая приходится на все компании, кроме 10 самых крупных, доходность по гособлигациям и другие показатели.

В развивающихся странах сложно получить доступ к финансовым рынкам

Финансовая эффективность:в России довольно эффективный финансовый рынок

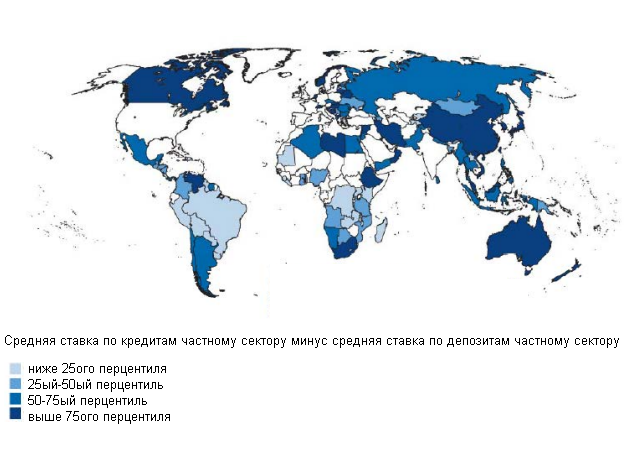

- Здесь анализируются показатели эффективности отдельных организаций: уровень издержек, маржа, спреды между ставкой по депозитам и кредитам и другие.

- В среднем в развитых странах разрыв между ставками по кредитам и депозитам составляет 2,2%, для развивающихся стран он выше 7,3%. Среднее по миру значение составляет 6,9%. В Латинской Америке и в странах Карибского Бассейна этот разрыв составляет 16,9%.

Наименьший разрыв в ставках между депозитами и кредитами в развитых странах

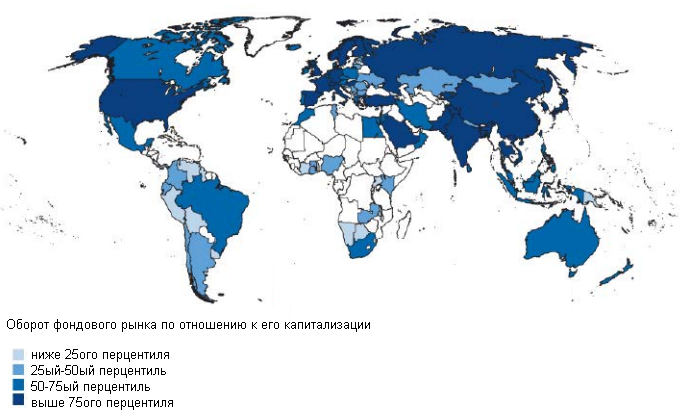

- Эффективность финансовых рынков можно измерить на основе показателя их оборота к капитализации. Чем выше оборот, тем выше ликвидность, а значит и эффективность.

- В среднем этот показатель для мира составляет 198%. Для развитых стран среднее значение - 218%, а для развивающихся - 127%. В группу стран с высоким значением этого показателя попала и Россия.

Российский финансовый рынок оказался одним из самых эффективных

Финансовая стабильность: разницы между развитыми и развивающимися странами почти нет

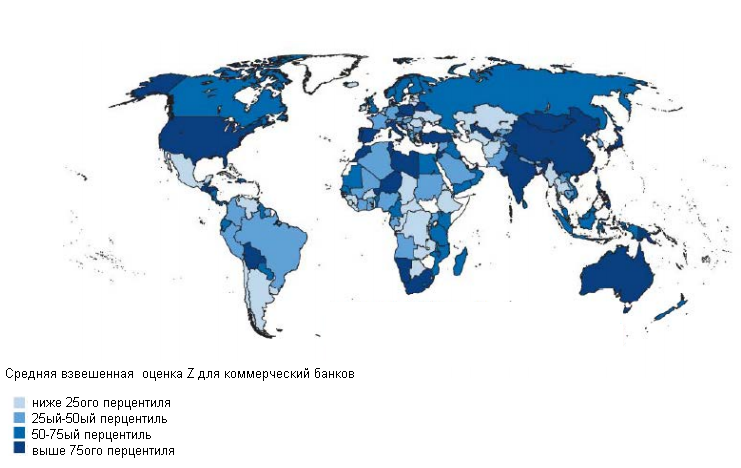

- Финансовую стабильность измеряют с помощью Z-оценки: анализируются показатели капитала и доходности банков к их рискам.

- Заметной разницы при оценке стабильности банковских систем развитых и развивающихся стран нет.

Банковские системы развитых и развивающихся стран стабильны в равно степени

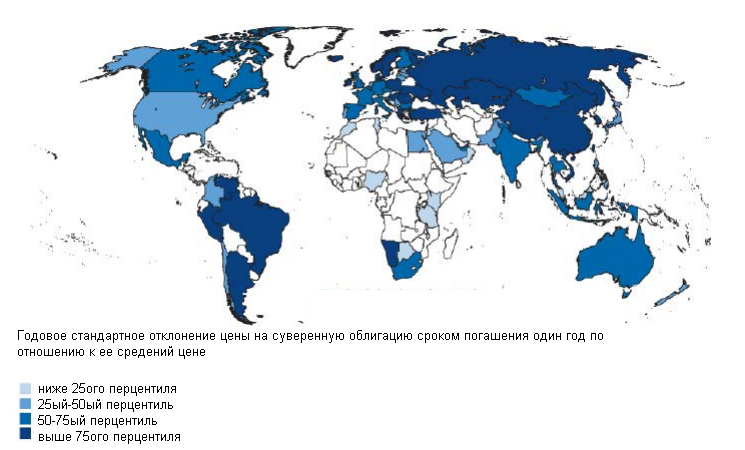

Волатильность финансовых рынков развивающихся стран выше

- Основной способ измерить стабильность финансовых рынков - это оценить их волатильность. Также этот анализ можно дополнить оценкой доходности бумаг и случаями манипуляций.

- В США, Франции и других странах фирмы редко манипулируют отчетностью, чего не скажешь об африканских государствах.

- Волатильность рынков развивающихся стран выше, чем рынков развитых.

Развивающиеся рынки менее стабильны, чем развитые