Нерентабельные дороги на деньги пенсионеров

РЖД предлагает правительству большой выбор плохо окупаемых проектов - финансировать их придется и из пенсионных накоплений

Москва. 26 апреля. FINMARKET.RU - По оценке Минэкономразвития, объем перевезенных по рельсам грузов к 2020 году увеличится на четверть, а железнодорожная инфраструктура уже работает на пределе возможностей. Настало время для грандиозных строек, которые решат эту проблему, уверены в ОАО "РЖД" и Минтрансе.

Проекты в железнодорожном транспорте разбили на несколько групп.

- За свой счет РЖД готова финансировать только стройки, окупаемые не более чем за 15 лет.

- На низкоокупаемые (в срок до 30 лет) проекты монополия планирует направить пенсионные накопления россиян, управляемые сейчас Внешэкономбанком.

- Средства из Фонда национального благосостояния пойдут на явно неокупаемые проекты, отдачу от которых государство получит за счет "общеэкономического эффекта". А новые производственные площадки инвесторы будут подключать к железной дороге за свой счет.

Три источника инвестиционного бюджета РЖД

1 апреля РЖД подготовили и отправили в правительство новый вариант генсхемы развития железных дорог. На основе подготовленного РЖД проекта, как рассказал "Финмаркету" источник в правительстве, сверстаны два варианта инвестиционного бюджета:

- минимальный (консервативный сценарий) - на 4,5 трлн руб. (без учета строительства высокоскоростных магистралей и организации интермодального движения). Дефицит собственных средств РЖД для реализации этого минимального плана составляет 1,3 трлн руб., в том числе по проектам развития, то есть некоммерческим - 0,5 трлн руб.;

- максимальный (инновационный сценарий) - на 8,3 трлн рублей (и здесь дефицит РЖД, похоже, превысит 5 трлн).

Прежняя редакция генсхемы требовала инвестиций в 4,1 трлн руб.

Все инвестиционные проекты РЖД разбиты на три группы по уровню окупаемости: окупаемые, окупаемые только с учетом общеэкономического эффекта, неокупаемые в принципе. От того, в какую группу попал проект, зависят источники его финансирования.

1. За свой собственный счет и привлеченные заемные средства (кредиты, рублевые облигации и еврооблигации) РЖД готово финансировать только проекты, окупаемые на горизонте 10-15 лет.

2. Под проекты с окупаемостью в 15-30 лет предполагается привлечь нерыночные инструменты господдержки в виде инфраструктурных облигаций, на выкуп которых должны быть направлены пенсионные накопления, находящиеся под управлением Внешэкономбанка. Пока на реализацию проектов с низкой окупаемостью будет привлекаться по 100 млрд руб. ежегодно в течение 2013-2015 годов. Почти треть из них предполагается направить на обновление тягового подвижного состава (ранее на эти цели РЖД запрашивало на три года 300 млрд руб., собираясь обновить 10% локомотивного парка).

Тарифы в таких проектах (когда те вступят в строй) будут устанавливаться с учетом обеспечения гарантированной доходности по вложенным средствам.

В Минфине "Финмаркету" отказались комментировать целесообразность вложения пенсионных накоплений в эти проекты РЖД, напомнив, что "по закону "Об инвестировании средств пенсионных накоплений" решения об инвестировании управляющая компания принимает самостоятельно. У Минфина нет полномочий указывать УК". В данном случая УК - это ВЭБ.

В ВЭБе "Финмаркету" сообщили, что инвестировать в какие-то конкретные проекты без госгарантий там не собираются. Пенсионные деньги пойдут на выкуп облигаций с гарантированной доходностью (не менее уровня инфляции плюс 1 процентный пункт). В 2013 году облигаций РЖД может быть выкуплено на 100 млрд рублей. В ВЭБе считают такой подход надежным, так как РЖД - структура с высоким кредитным рейтингом. И даже если какой-то инфраструктурный проект забуксует, это будет компенсировано реализацией других проектов. Вложения в железнодорожную инфраструктуру могут быть даже выгодными. ВЭБ приводит в пример облигации Северо-Западной концессионной компании, которая строит первый участок трассы Москва-Петербург. По первому купону доходность у них была установлена на уровне 11% годовых, а в целом по их бумагам доходность плавающая, и устанавливается на уровне инфляция +3 п.п. Такую доходность в ВЭБе называют "весьма высокой".

3. Есть явно неокупаемые проекты, появление которых целесообразно только с учетом мультипликативного эффекта для всей экономики страны. РЖД и Минтранс предлагают финнсировать их за счет средств Фонда национального благосостояния, выделяемых по ставке не выше 6,5% годовых в рублях. Сейчас Минфин размещает во Внешэкономбанке средства ФНБ под 6,25% годовых. В РЖД "Финмаркету" отказались комментировать вопрос о том, действительно ли РЖД предлагает привлекать для реализации своих проектов строительства и реконструкции средства ФНБ по ставке не выше 6,5% годовых напрямую, минуя Внешэкономбанк.

4. Еще одна группа проектов имеет важное значение для отдельных компаний, отраслей или регионов. Их воплощение в жизнь возможно только на бюджетные деньги - субсидии и взносы в уставный капитал. К таковым, например, относятся проекты строительства высокоскоростных магистралей. Вернуть эти деньги государство теоретически сможет, опять же, только в очень дальней перспективе и только за счет появления новой налогооблагаемой базы из-за общего расширения экономики, вызванного появлением новых трасс.

5. Кроме того, Минтранс предлагает для строительства и эксплуатации дорог к новым промышленным площадкам создавать совместные предприятия с участием заинтересованных грузоотправителей. В этом случае будет устанавливаться долгосрочный тариф по принципу take-or-pay ("бери или плати"), когда размер платежа не будет опускаться ниже заранее

оговоренного уровня даже при отсутствии потребности в перевозках. Строительство таких линий будет осуществляться на аванс, внесенный заинтересованными в появлении дороги компаниями, в счет будущих платежей за пользование дорогой. Но и текущие платежи после начала работы дороги должны будут полностью покрывать эксплуатационные затраты линии.

Комментарий ОАО "РЖД" о необходимости строительства новых веток и появления нового подвижного состава

"В 1990 объемы перевозок были больше, но на направления внутренних и экспортных грузопотоков за 20 лет все кардинально поменялось. Сегодня основная масса грузов идет на восток в страны АТР, тогда - на юг и на северо-запад. Не случайно, основные средства сейчас выделяются на реконструкцию Транссиба и БАМа.

В советские времена МПС было единым хозяйствующим субъектом, владеющим вагонами. Сейчас на железной дороге работают свыше 2000 собственников, которые чаще всего обеспечивают потребности определенных клиентов по контрактам. На практике это ведет к росту порожнего пробега, который при МПС был до 30%, а сейчас достигает 50%. Теперь собственник заинтересован скорее гнать вагон обратно пустым под погрузку клиента по уже оплаченному договору.

В итоге, складывается ситуация, когда большим парком, чем в 1990 году, железная дорога возит меньшие объемы грузов, снижается скорость доставки. Это объективный рыночный процесс.

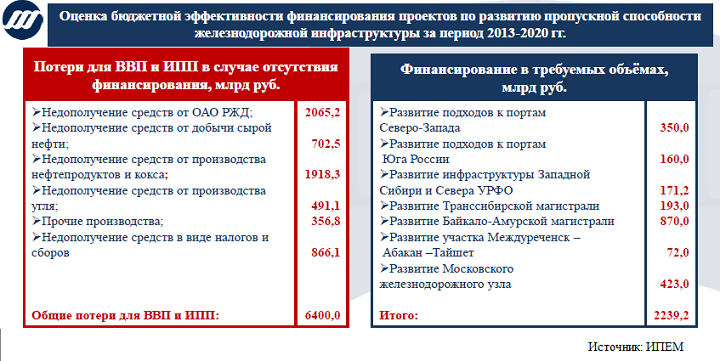

С учетом перспективной грузовой базы объем невывоза грузов к 2020 году оценивается в свыше 150 млн тонн. Из-за ограничения роста железнодорожных перевозок в период до 2020 года совокупные потери ВВП могут составить от 5,5 до 6,4 трлн рублей, а потери бюджетной системы - от 1,3 до 1,5 трлн рублей.

Согласно решению государства, расходы по инфраструктурным облигация будут заложены в тариф, начиная с 2014 года. Средства от размещения этих бумаг будут направляться на окупаемые инфраструктурные проекты".

Комментарий Минэкономразвития

"Возможность привлечения средств пенсионных накоплений и Фонда национального благосостояния для реализации инфраструктурных проектов на железнодорожном транспорте сейчас рассматривается только при условии экономической эффективности (окупаемости) таких проектов.

Действительно, на данном этапе реформирования отрасли существует ряд проблем связанных с эффективностью использования железнодорожной инфраструктуры. Для их решения была разработана Целевая модель рынка грузовых железнодорожных перевозок до 2015 года, в том числе предусматривающая унификацию порожнего пробега, создание "биржи" вагонов и НП "Совет участников рынка услуг операторов железнодорожного подвижного состава", укрупнение операторов подвижного состава".

Юрий Саакян, гендиректор Института проблем естественных монополий

"У нас с 1990 по 2001 год накопилось недофинансирование инфраструктуры. То, что сейчас делается в рамках ежегодных инвестиционных программ РЖД, позволяет ей только больше не стареть. Воспроизводства не получается. Потерянные пропускные способности не восполнены.

Во-вторых, за общим объемом перевозок нельзя увидеть, что изменилась география перевозок: мы повезли на экспорт в порты, и увеличилась дальность перевозок.

Средства пенсионных накоплений или ФНБ не пойдут на строительство второго БАМа. Речь идет о безусловно окупаемых проектах, которые пройдут обязательную экспертизу Внешэкономбанка.

Нехватка пропускных способностей на железной дороге - это невозможность провезти дополнительные грузы, бизнес не расширяет производство, если не сможет вывезти свою новую продукцию. В результате теряются проценты ВВП (РЖД, опираясь на мнение ведущих ученых-экономистов говорит о потере 3% ВВП ежегодно - "Финмаркет").

По оценкам ИПЕМ, если до 2020 года не профинансировать минимально необходимые 2,2 трлн руб. в расшивку узких мест на железной дороге, то потери ВВП за это же время составят 6,4 трлн руб. Рубль, вложенный в инфраструктуру железной дороги, приносит на горизонте до 2020 года не менее 3-4 рублей в бюджет страны в виде дополнительных налогов, пошлин и сборов, не говоря о том, что он приносит для хозяйствующих субъектов".

Юрий Симачев, замгендиректора Межведомственного аналитического центра

"Вложение в низкоокупаемые или неокупаемые проекты - это серьезные риски. Должна проводиться специальная внешняя экспертиза, с учетом бэнчмаркинга, лучших зарубежных практик. Все, что выходит за перспективу 30 лет, вызывает элементарный вопрос: кто будет отвечать, если что-то не так рассчитано.

Гораздо лучше, если подобные проекты компания реализует за счет собственных средств или привлеченных с рынка.

Было бы спокойнее, если бы в капитале компаний, реализующих такие долгосрочные проекты, присутствовали стратегические инвесторы, которые потом отслеживали бы эффективность такого рода инвестиций.

Речь идет даже не о приватизации РЖД, а о некотором разгосударствлении. Чтобы разный присмотр был за компанией, в том числе и со стороны тех, кто рискует своими вложениями. Да, таких инвесторов еще надо будет поискать. Но они будут теребить и мучать руководство компании вопросами, на чем базируются те или иные оценки. Проведут независимую экспертизу. Естественно, что менеджмент такие ситуации не любит. Доказывать государству всегда привычнее.

А экспертизу со стороны государства тоже должны делать специализированные институты, находящиеся за пределами проекта. У нас такой есть - Внешэкономбанк.

В этом отношении можно только приветствовать привлечение к строительству дорог заинтересованных в этом инвесторов. Инветор сможет все оценить, и решить, что ему проще: войти в совместный с РЖД проект, строить дорогу самостоятельно или отказаться вовсе от реализации проекта. Здесь внешний контроль возникает автоматически".

Илья Долматов, директор Института проблем ценообразования и регулирования естественных монополий ВШЭ

"Риски инвестирования пенсионных накоплений в проекты РЖД снижает тот факт, что речь идет об инфраструктурной организации, подконтрольной государству. Эта компания не исчезнет через какое-то время. Услуги, которые оказывает РЖД, естественно-монопольные и востребованы потребителем. В условиях роста экономики России компания неизбежно будет развиваться. В этом плане РЖД - надежная для инвестирования пенсионных средств компания.

Получить нужную доходность возможно за счет регулируемых государством же тарифов.

В таком инвестировании можно видеть скорее макроэкономические, связанные в целом с экономикой России риски, а не отраслевые.

Возможная приватизация РЖД, о которой сейчас говорят, не увеличит риски, если контрольный пакет акций останется в руках государства. В отрасли еще не созданы долгосрочные, понятные всем правила игры, чтобы государство могло устраниться из этого сектора.

Вкладывать средства ФНБ в неокупаемые проекты было бы некорректно. Это деньги налогоплательщиков, это не субсидии, они должны обязательно возвращаться, в том числе с помощью механизмов тарифного регулирования".