ЦБ не сможет снизить ставки

Невидимая рука рынка, кажется, работает против российской экономики и властей. Никаких рыночных предпосылок для снижения процентных ставок по кредитам нет и не предвидится, считают в "Альфа-банке"

Москва. 19 июня. FINMARKET.RU - Российская банковская система в мае поставила ЦБ в крайне сложное положение. С одной стороны, рост и потребительского и корпоративного кредитования явно замедлился на фоне общей слабости экономики. С другой стороны, замедление сопровождается ростом просроченной задолженности. Это - хочет ЦБ или нет - толкает вверх премию за риск и ставки на рынке. Банк России просто не сможет понизить ставки, чтобы стимулировать экономику, уверены в "Альфа-банке".

Экономисты "Альфа-банка" Наталия Орлова и Дмитрий Долгин проанализировали последнюю статистику по российскому банковскому сектору за май 2013 года. Они констатируют, что российская экономика замедляется, но ЦБ с этим сделать ничего не сможет.

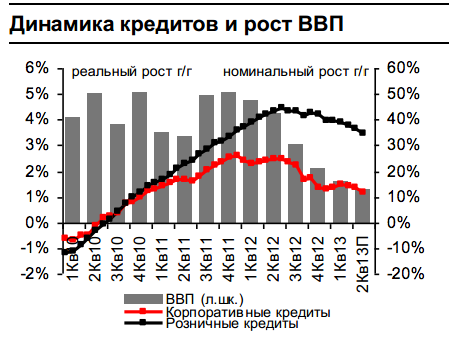

- В мае серьезно замедлился рост и розничных, и корпоративных кредитов. Если в апреле корпоративные кредиты увеличились на 14% год к году, то в мае уже лишь - на 12%. Это самые низкие темпы роста с конца 2010 года.

- Не лучше себя показало и розничное кредитование: темпы роста замедлились с 37% в апреле до 35% в мае. Это самый низкий рост с конца 2011 года.

По мере замедления экономики кредитование замедляется

- При этом растет уровень просроченной задолженности. В корпоративном сегменте он вырос до 4,7%, а в розничном - до 4,4%.

Уровень просроченной задолженности вырос

- Кризис на Кипре должен был привести к притоку депозитов в российские банки, но этот эффект оказался краткосрочным. Уже в мае рост депозитов замедлился до 22% против 24% в апреле.

- Динамика корпоративного фондирования замедлилась с 19% до 17%.

- Орлова и Долгин это связывают с жестким исполнением федерального бюджета: за первые пять месяцев года расходы выросли всего на 1%, а в мае снизились на 18% по сравнению с маем 2012 года.

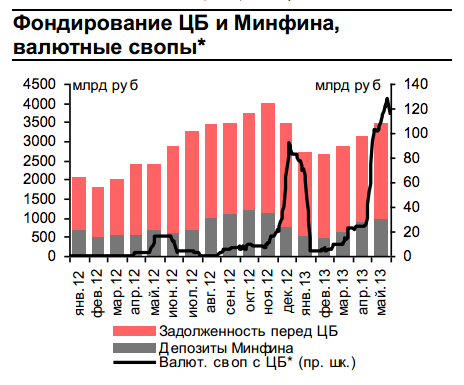

- Несмотря на замедление кредитования, банкам все равно не хватает ликвидности. ЦБ и Минфину пришлось прийти на помощь банковскому сектору, влив в него 350 млрд руб.

- ЦБ предоставил 250 млрд руб. Главным инструментом предоставления ликвидности стали валютные свопы, которые помогли удержать ставку межбанковского кредитования овернайт на уровне 6,5%.

Банки живут за счет ЦБ

Экономика слабеет, но ЦБ не может помочь

- Замедление роста кредитования связано с тем, что статика по макроэкономике в мае будет довольно слабой, уверены Орлова и Долгин.

- Если рост розничного кредитования замедлится до 30%, то домохозяйствам придется обслуживать долг, исходя из собственных текущих доходов. В этом случае рост кредитования будет замедлять рост потребления.

- Рост просроченной задолженности в номинальном и процентном выражение говорит о том, что будет расти премия за риск по кредитам, а значит будут расти и ставки.

- Сейчас ставки на рынке межбанковского кредитования минимальны, но они вскоре начнут расти.

- Стабильность процентных ставок связана с действиями ЦБ, предоставляющего ликвидность через валютные свопы. Если в середине 2012 года их объемы были небольшими, то в мае они обеспечили почти половину увеличения финансирования банков. Их объемы и дальше будут расти.

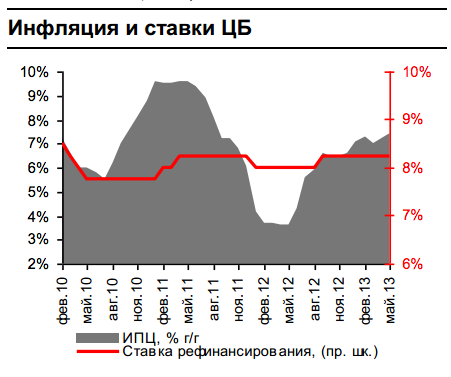

- ЦБ физически не может снизить процентные ставки в этом году. Это связано с ростом просроченной задолженности, высокой инфляцией и ростом волатильности на мировых рынках.Невозможно повышать ставки в условиях роста премии за риск и просроченных кредитов.

- Инфляция сейчас составляет 7,4%, ожидается, что она будет замедляться во второй половине года. Регулятор уже учел это замедление, которое, к слову, еще не началось, снизив ставки по долгосрочным инструментам на 75 б.п. Больше рисковать он не будет - на карту поставлена его репутация.

Высокая инфляция помешает ЦБ поднять ставки

Наталия Орлова, "Альфа-банк"

"Центральный банк уже три раза понижал долгосрочные ставки. Они уже таким образом заложили в своих ставках ожидания замедления инфляции. Пока инфляция у нас не замедляется, но они уже ослабили монетарную политику.

Кроме того, когда растет просроченная задолженность, то банки в таких условиях будут повышать премию за риск, ведь качество заемщиков оставляет желать лучшего. Оно меняется в худшую сторону.

Даже если Центральный банк будет снижать ставки , то это в принципе на кредитные рынки окажет очень незначительное влияние, потому что премия за риск будет расти.

Процентные ставки достигли своего дна и они будут двигаться выше. Ожидание, что окно возможностей снижения ставок закрыто, связано с тем, что инфляция еще не замедлилась, а они уже ставки сильно снизили. При этом мы видим ухудшение и в качестве кредитов, и с точки зрения внешних рынков. И это факторы, которые предотвращают снижение кредитных ставок.

Стоимость кредитования у нас вообще мало влияет на возможность предприятий брать кредиты. Причина, по которой спрос на кредиты падает, связана с замеделнием экономики. Если экономика не растет, то и деньги не нужны.

Россия экспортирует капитал, у нас идет очень большой отток капитала. В мае ушло $7-8 млрд. Если бы деньги были бы нужны, то они бы не уходили. У нас нет проблемы того, что экономике не хватает денег, чтобы расти. Есть избыток денег. В такой ситуации снижать процентные ставки, это просто стимулировать дополнительный отток.

У нас безработица на историческом минимуме. У нас не хватает трудовых ресурсов в экономике. Если вы в такой ситуации, снижаете ставки, то есть пытаетесь стимулировать, то вы лишь ускоряете инфляцию. В экономике нет ресурсов, на которых можно расти быстрее".

Дмитрий Мирошниченко, Центр развития Высшей школы экономики

"Я с этим мнением согласен. Заглядывать далеко в будущее не стоит. Ситуация сейчас достаточно неопределенная. Все тенденции последних месяцев сохраняются.

Это и слабый спрос на корпоративное кредитование. Это понятно, экономика стагнирует, какое уж тут кредитование. Какого-то положительного прогноза пока не видно, по крайней мере на ближайшие полгода.

Это и замедление розничного кредитования, поскольку та категория людей, которая предъявляла спрос на эти кредиты, уже закредитована в слишком большой степени.

Соответственно, если будет продолжаться усиление или сохранение оттока капитала на нынешнем уровне, за май насчитали $8 млрд, то никакого снижения ставок не предвидится.

Стимулирование экономики сейчас находится вне компетенции ЦБ. Это лежит вне банковского сектора, и вне регулирования Центрального банка. Надо сказать, что Набиуллина это понимает".

Владимир Тихомиров, ФК "Открытие"

"В своем решение ЦБ будет, прежде всего, руководствоваться инфляцией. Хотя, конечно, сейчас не очень ясно, какая будет политика ЦБ с новым руководством. Этот момент сложно прояснить, ведь Набиуллина в последние пару месяцев фактически хранит молчание. Поэтому не ясно, будут ли какие существенные изменения в политике ЦБ или она будет продолжать прежний курс.

Если она будет продолжать курс прежнего руководства, то ситуация с банковским сектором, с кредитованием, ЦБ, конечно, волнует на словах, но это не является основным фактором, который будет приниматься при решение о ставках. Все-таки ЦБ три года назад обозначил, что он начинает переходить к таргетированию инфляции. Сейчас он прошел больше половины пути на этом направление, поэтому все-таки инфляция является приоритетом.

С другой стороны, если говорить о ближайших перспективах, то есть все основания ожидать, что годовая инфляция существенно замедлится. Это связано со статистическим эффектом базы в июле, и с тем, что по всей видимости урожай этого года будет лучше, чем прошлый. Поэтому мы можем увидеть более существенную продуктовую дефляцию в ближайшие месяцы, что скажется на общих темпах инфляции. Я ожидаю, что инфляция будет ниже 7% уже в июле, что может открыть дорогу для ЦБ в плане снижения ставок.

Но пока не очень ясно, как будет поступать новое руководство: будет ли это продолжение прежнего курса, даже ужесточение прежнего курса или, наоборот, ослабление денежно-кредитной политики с целью, в том числе помочь банковскому сектору.

При этом снижение ставок не будет иметь никакого эффекта на экономику. Причина снижения темпов роста кредитования лежат вне ситуации с ликвидностью и вне того, что ставки высокие.

Во-первых, банки не готовы брать на себя дополнительные риски, выдавая кредиты заемщикам, которых они считают недостаточно качественными. А борьба за качественных заемщиков идет давно и их не так много.

Во-вторых, сами предприятия, корпоративный сектор сейчас не горят желанием наращивать долговую нагрузку. Это, прежде всего, связано с тем, что не очень ясны перспективы развития экономики, как российской, так и мировой. Мы видим сокращение инвестпрограмм по целому ряду крупнейших компаний. Это связано с их финансовым положением, а также с тем, что спрос на их продукцию остается вялым. Возникают вопросы, зачем наращивать долг и инвестпрограммы.

Вот это преломить через более низкие ставки вряд ли удастся. Яркий пример - это практика центробанков западных стран, которые агрессивно снизили ставки. Но роста кредитования и роста инвестиционной активности в экономики за этим не последовало. Россия может оказаться в сходной ситуации. Если даже ЦБ достаточно агрессивно снизит ставки, хотя я этого не ожидаю, то это скажется серьезным образом на экономике в целом".