Новая жизнь центральных банков

Жизнь финансовых регуляторов больше никогда не будет прежней, считают экономисты Deutsche Bank Recearch. Из-за Великой рецессии центральным банкам придется превратиться в балансирующих на пропастью единственных борцов с кризисами

Франкфурт. 1 ноября. FINMARKET.RU - Жизнь центральных банков в корне изменилось после начала финансового кризиса в 2007 г., уверен главный экономист Deutsche Bank Group Томас Майер. Финансовым властям пришлось отказаться от принципов и практик, которые кропотливо вырабатывались в течение десятилетий.

В своей новой работе "Новая эра центральных банков" он проанализировал, как в мире произошла революция центральных банков, и чем будут заниматься финансовые регуляторы будущего.

Медь и бумага

Если подумать, то за три века финансовые регуляторы совершили удивительное путешествие и вернулись в ту точку, с которой они начинали.

Один из старейших финансовых институтов Европы - Банк Швеции, или Риксбанк, - был создан в результате попытки спасти коммерческий банк от падения.

В середине XVII века король Швеции выдал банковскую лицензию дельцу Йохану Палмбрушу, она позволяла ему принимать депозиты в виде медных монет и выпускать бумажные деньги. Банкноты становились все более популярны, поэтому банк начал печатать все больше бумажных денег, покрывая их резервом из медных монет.

Таким образом, Риксбанк взял на вооружение практику частичного резервирования, которая была разработана банками в Северной Италии еще во времена Средневековья. В какой-то момент цены на медь поднялись выше номинальной стоимости монет, и вкладчики стали осаждать банк с требованием отдать им медные деньги и забрать бумажные. Естественно, Риксбанк не мог этого сделать и оказался на грани дефолта.

Тогда шведскому королю пришлось взять на себя ответственность за кредитное учреждение и заверить вкладчиков, что все вклады им вернут, правда, чуть позже.

Банк Англии появился, потому что английскому королю Вильгельму Оранскому нужны были деньги для ведения войны с Францией. Кредитный рейтинг Лондона был низким, и королю приходилось платить высокую премию за риск. В 1694 г. бизнесмен Вильям Паттерсон предложил Вильгельму 1,2 млн фунтов в обмен на эксклюзивное право принимать вклады в серебряных монетах и печатать деньги.

Этими двумя задачами - быть кредитором последней инстанции для коммерческих банков и финансировать государственные расходы - центральные банки занимались почти два столетия.

Кредитор последней надежды

В начале XX века была создана Федеральная резервная система Соединенных Штатов. Ее создание стало реакцией на банковскую панику 1907 года, ее изначально создали как кредитора "последней руки".

Во время Первой мировой войны банки снова были вынуждены печатать деньги для своих правительств, отказавшись от золотого стандарта.

Макроэкономическое регулирование, как мы понимаем его сегодня, родилось только в середине 30-х годов XX века, после создания общей теории занятости, процента и денег Джоном Мейнардом Кейнсом. Экономист настаивал, что финансовые регуляторы должны не потакать прихотям правительства, а заниматься обузданием цен.

После установления Бреттон-Вудской системы международных валютно-финансовых отношений задачей центральных банков за пределами США стало в первую очередь поддержание стабильного обменного курса национальных валют по отношению к доллару, который был привязан к золоту.

Борец с ростом цен

Еще одна революция в финансовом регулировании произошла в начале 1980-х, когда председатель ФРС Пол Волкер использовал понятие инфляционного таргетинга. В то время экономика США переживала глубокую и затяжную рецессию. Благодаря резкому увеличению ставок Волкеру удалось за два года победить инфляцию и поставить экономику на ноги.

В начале 90-х центральные банки большинства стран пошли по пути Волкера и сосредоточились на удержании инфляции в заданных рамках. Финансовый мир был стабилен до такой степени, что управляющий Банка Англии Мервин Кинг в 2000 году заявил, что центральные банки перешли от искусства управления к "науке быть скучными".

Покой им только снится

Впрочем, Кингу не пришлось скучать слишком долго. В конце 2000-х мир поразил небывалый кризис, и главам центральных банков пришлось превратиться в суперменов - спасать мир в ситуации, когда никто больше сделать этого не может.

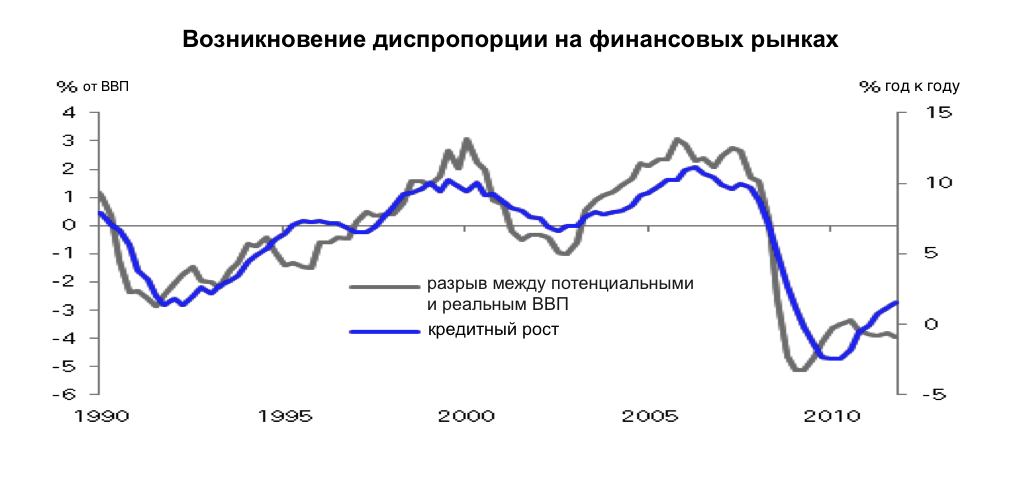

Экономика росла довольно устойчивыми, в основном неинфляционными темпами, а финансовая система переживала бурный рост кредитования. Устойчивый экономический рост и неустойчивое развитие финансового сектора смешались во взрывоопасный коктейль.

Люди были уверены, что завтра просто не может быть хуже, чем сегодня, и не хотели умерить свою жадность и аппетиты к риску. В итоге разрыв между потенциальным и реальным ВВП становился все больше. Потенциальный ВВП - показатель, оценивающий мощность экономики при максимальной загрузке всех мощностей, - в США благодаря кредитному импульсу вырос до 7%, в то время как реальный ВВП находился на уровне 5%. Проще говоря, экономика перегрелась.

Когда кредитный пузырь лопнул, проводить традиционную денежно-кредитную политику стало невозможно. Коммерческие банки были слишком напуганы, чтобы выдавать кредиты, и рынок капитала остановился.

Тогда центральным банкам пришлось предпринимать новые "нестандартные" меры, которые на самом деле были хорошо забытыми старыми мерами. Центральные банки снова превратились в кредиторов последней надежды - включили печатные станки, чтобы обеспечить рынок ликвидностью.

Великая депрессия и Великая рецессия

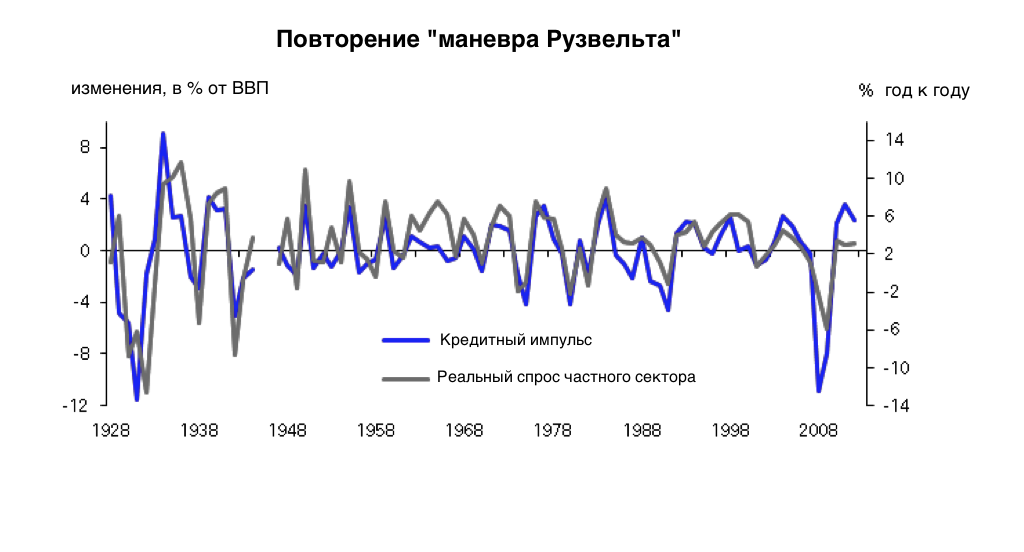

Между политикой по борьбе с экономическими последствиями краха Lehman Brothers и попытками администрации президента Франклина Рузвельта вывести экономику из депрессии в 1933 - 1934 годах есть сходство, замечает Майер.

В начале 1933 г. администрация Рузвельта заверила общественность, что вклады находятся в безопасности, и побудила общественность вернуть припрятанные банкноты в банки в виде депозитов. Это позволило повысить ликвидность банковской системы. После этого команда Рузвельта начала рекапитализацию банков, которые стали снова выдавать кредиты.

Но победить кризис окончательно не удалось. Экономика впала в рецессию еще раз в 1938 году. США, да и всему остальному миру тоже до сих пор не удалось вернуться к докризисному уровню. Плохая новость для центральных банков состоит в том, что решать эти проблемы придется именно им.

Новая эра в жизни центральных банков

Еще более плохая новость для финансовых регуляторов состоит в том, что их старые обязанности тоже никуда не денутся. Стабильность цен будет оставаться конечной целью всех регуляторов. Однако финансовая стабильность станет промежуточной целью. Набор инструментов центральных банков будет расширен, чтобы включить инструменты для обеспечения финансовой стабильности и урегулирования кризисов, когда она все-таки будет потеряна.

- Ключевое изменение - более широкие возможности для регулирования финансового рынка. Только так можно будет заметить образование новых пузырей.

- Поскольку мы входим в новую эру, рынки не понимают роли и намерений центральных банков. Это очень опасно, ведь регуляторы фактически создают деньги из пустоты. Если рынки не уверены в том, что они будут придерживаться своих обязательств, деньги будут стремительно обесцениваться.

- Для того чтобы прекратить эту путаницу, финансовые регуляторы должны четко объяснить, каковы их цели и как они будут их добиваться.

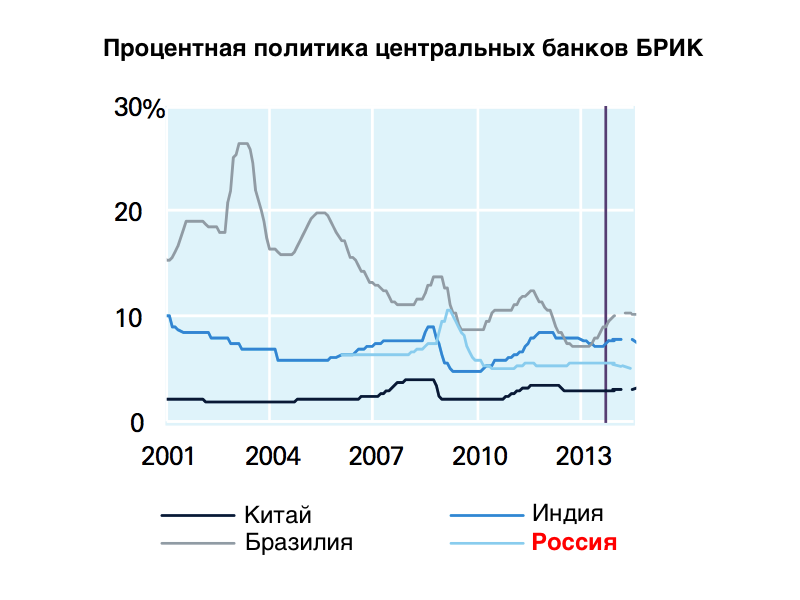

Россия пока остается в стороне от мировых тенденций, полагают аналитики. Если сравнивать с развитыми странами, то сейчас ЦБ России проходит тот этап, который центральные банки США и Европы проходили в 1980-е годы.

Ярослав Лисоволик, главный экономист Deutsche Bank в России

"Российская экономика в настоящий момент находится на другой стадии эволюционного развития. Режим таргетирования инфляции только формируется. Центральному банку придется проделать большую работу, чтобы усовершенствовать свою денежно-кредитную политику. Еще долгое время его основной функцией будет создание доверия к национальной валюте и формирование более гибкого курса рубля.

Сейчас в России очень короткие горизонты планирования. Регулятору нужно способствовать появлению длинных денег. Для этого нужно изменить очень многое - научиться работать с ожиданиями, изменить свою коммуникационную политику, вводить жесткие стандарты для банковского сектора. Это тяжелая и скучная работа. Но для стабильности необходима рутина.

В этой ситуации функция кредитора последней надежды отступает на задний план. Она может опять возникнуть в период острого кризиса, как это было в 2008 - 2009 году. Но это экстремальный эпизод, который является исключением из правил".