Рост потребкредитования не остановить

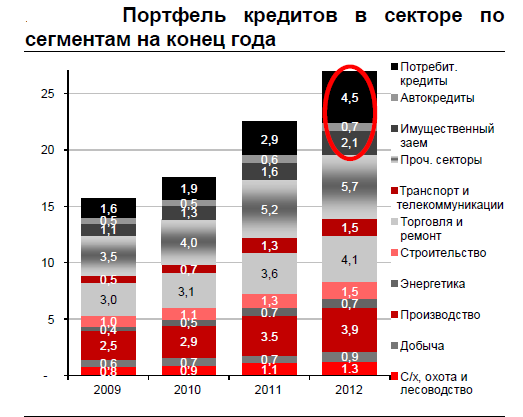

Роль розничного кредитования, в частности, потребительского, в росте и прибыльности российского банковского сектора становится все значительнее. Но, несмотря на быстрый рост, этому сектору еще есть, куда расти: на розничное кредитование приходится лишь 29% от общего объема кредитов

Москва. 25 февраля. FINMARKET.RU - Российский рынок кредитования, продемонстрировавший ударные темпы роста, стал вызывать опасения перегрева у экспертов и ЦБ. Но риски на самом деле не так и высоки, как это может показаться исходя из его высоких доходностей. Поэтому ЦБ и не планирует "резкую остановку".

Усиление регуляторного и конкурентного давления приведет к медленному снижению доходности активов, замедлит рост, считают аналитики Альфа-банка, проведшие анализ шести российских розничных банков.

Розница - двигатель прогресса

Несмотря на быстрый рост последних лет, уровень проникновения розничного кредитования не очень высок. Отношение кредитов к ВВП составило лишь 46% в конце 2012 г. Уровень проникновения розничного кредитования еще ниже. На его долю приходится лишь 29% валовых кредитов клиентам.

При этом темпы роста потребительского кредитования опережали другие сегменты розничного кредитования. На его долю пришлось 61% всех розничных кредитов в конце 2012 г. против 49% в конце 2009 г.

Розничное кредитование выгоднее - маржа розничного бизнеса растет, а корпоративного - снижается.

При быстром росте процентных ставок по корпоративным депозитам с III квартала 2011 года и замедлении роста процентных ставок по корпоративным кредитам, спред между ставками по ним снизился лишь до 1,6% во втором полугодии 2012 года. Учитывая риски, рентабельность корпоративного кредитования в России выглядит низкой.

Между тем, спред между доходностью по розничным кредитам и депозитам расширился до 12,6% в IV квартале 2012 года, так как доходность розничных кредитов росла медленно и непрерывно. Рост ставок по розничным депозитам был гораздо менее заметным, чем по корпоративным, что привело к хорошему показателю маржи в розничном сегменте кредитования.

Правительство явно желает продолжения роста кредитования

Хотя общая долговая нагрузка россиян невелика, а отношение розничных кредитов к ВВП равно примерно 13%, риски "взрыва пузыря" существуют - они вызваны не распространением розничного кредитования вообще, а высокой долей потребительского кредитования с высоким процентным ставкам.

- Быстрый рост банков, предоставляющих потребительские кредиты, вызывает у большинства участников рынка и ЦБ РФ опасения о перегреве этого рынка.

- Опасения инвесторов сказываются на доходностях облигаций потребительских банков, которые превышают доходности других российских банков.

Аналитики Альфа-банка не ожидают, что ЦБ или банки резко остановят рост потребительского кредитования. Политика фондирования банковского сектора ЦБ указывает на то, что регулятор предпочитает сохранить рост кредитования, хотя, возможно, и несколько замедлить его в розничном сегменте.

В Альфа-банке ожидают, что розничные банки смогут не только избежать резкого спада, но и продолжат демонстрировать доходность на собственный капитал (ROAE), значительно превышающую средние показатели по сектору. Доходность их валовых активов, в том числе процентный и комиссионный доход, превышает 25%.

Относительное улучшение качества розничных кредитов (просроченная задолженность по розничным кредитам снизилась с 7,1% в 2010 г. до 4,0% в конце 2012 г.) в сравнении с корпоративными (просрочка опустилась с 5,3% в 2010 г. до 4,6% в конце 2012 г.) будет и дальше привлекать банки.

"Оставив в стороне оправданные опасения о перегреве этого рынка, мы не можем винить банки в интересе к розничному кредитованию", - пишут авторы обзора.

У банков есть деньги на продолжение кредитной экспансии.

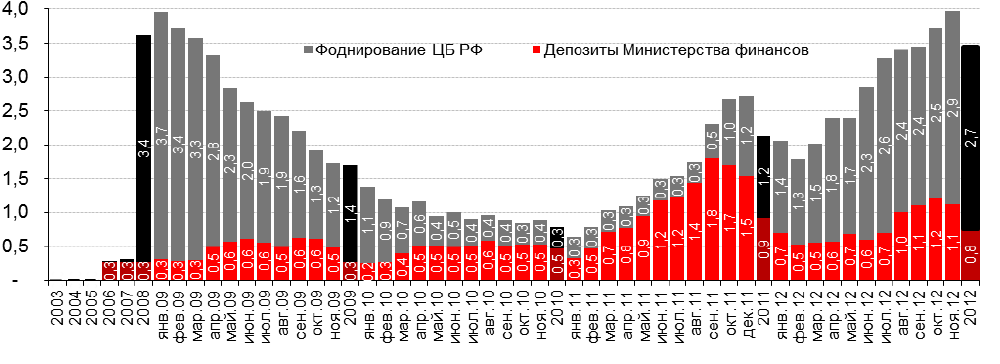

- Параллельно с ростом розничного кредитования происходил рост государственного фондирования. Общая поддержка сектору от ЦБ и Минфина достигла абсолютного максимума в номинальном выражении, составив 4 трлн руб. в конце ноября 2012 г., прежде чем она сезонно снизилась в декабре прошлого года.

- Хотя большая часть государственного фондирования направляется в крупные госбанки, аналитики считают, что оно стабилизирует стоимость фондирования всего сектора.

- А сам факт увеличения государственного фондирования предполагает, что правительство желает, чтобы рост кредитования в целом, в том числе рост розничного кредитования, продолжался в среднесрочной перспективе, даже ценой ускорения инфляции.

/Финмаркет/