Как рынки реагируют на ограничения

Кризис 2008 года случился потому, что банки и биржи никто не регулировал - они торговали чужими долгами, обогащались и не боялись разориться. Правила изменились, а экономисты решили выяснить, понравилось ли это рынкам или нет

Майнц. 6 августа. FINARKET.RU - Бизнес крупнейших банков мира до кризиса был похож на пирамиду из чудес: берем чужие плохие долги, превращаем их в хорошие и продаем всем всем на свете. На вырученные деньги можно было купить эскадрилью корпоративных самолетов, получить огромные бонусы и выпустить еще немного долгов.

Кризис обвалил всю эту пирамиду, а законодатели, которые несколько десятков лет отменяли правила и ограничения для банков, вдруг поняли, что слишком много свободы - это тоже не очень хорошо. Несколько крупнейших экономик мира - США, Великобритания, Германия, Швейцария - почти одновременно решили, что со свободой пора заканчивать. С 2009 по 2011 годы в этих странах были принятые новые законы, регулирующие деятельность банков.

Понять, защищают ли они рынки и вкладчиков от банкротств, подобных банкротству Lehman Brothers, пока очень сложно: законы действуют недавно, а рынки пока не попадали в экстремальные ситуации, похожие на кризис 2008 года. Зато можно выяснить, как биржевые игроки реагировали на новые правила и чья кровь лилась на пол биржевых залов в дни их обсуждения.

Но так ли это на самом деле?

Ученые из Университета Майнца Александр Шефер, Изабель Шнабель и Беатрис Ведер ди Мауро решили ответить на этот вопрос.

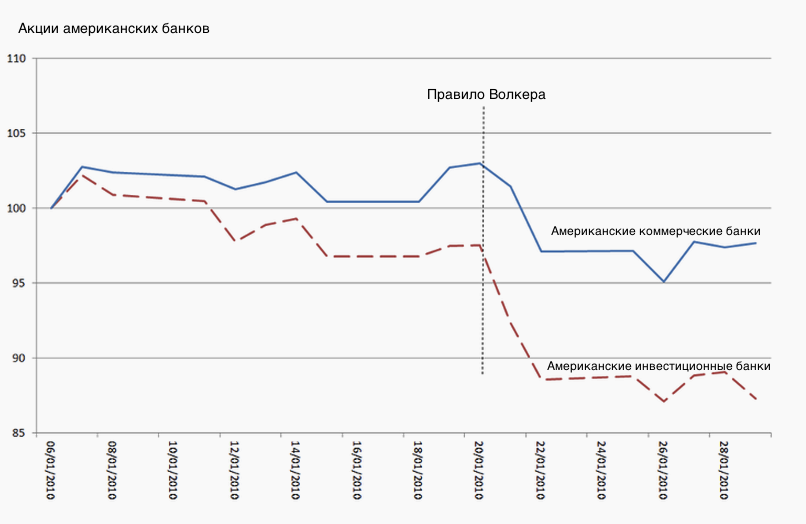

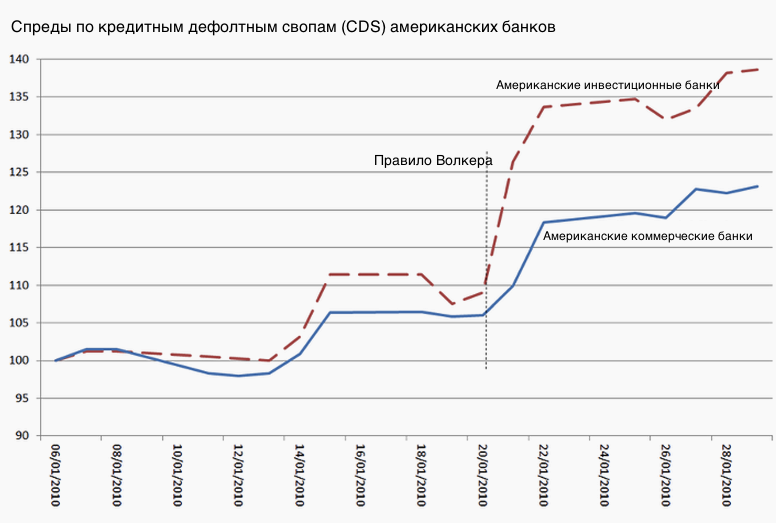

Они изучили , как менялась доходность акций банков и спреды по кредитным дефолтным свопам (CDO) банков в моменты, когда новые правила были у всех на слуху. В исследование попал период с июня 2009 года по октябрь 2011 года. Речь идет о четырех реформах:

- Закон о реформировании Уолл-стрит и защите потребителей (закон Додда - Франка), принятый в США в 2010 году,

- Реформы Викерса в Великобритании в 2011 году,

- Закон о реструктуризации в Германии,

- Новое регулирование мега-банков в Швейцарии.

Эти четыре реформы предложили принципиально различные подходы к решению проблем финансовой системы, выявленных в результате кризиса.

- Запрет на рискованную деятельность (правило Волкера в США),

- Обособление банковской деятельности от инвестиционной (Великобритания),

- Ужесточение условий работы банков (Германия),

- Специальные требования к капиталу для системно значимых банков (Швейцария).

Поскольку реформы регулирования, как правило, долго обсуждаются, для исследования очень важно было точно определить время каждого события. Поэтому ученые анализировали реакцию рынков в те дни, когда новость о предстоящей реформе была опубликована на первой полосе ведущих деловых газет.

Результаты исследования

Финансовые рынки бурно реагировали на структурные реформы. Доходность акций банков и спреды по кредитным дефолтным свопам (CDO) в дни появления новостей о реформах были аномальными. Наибольший эффект на стоимость ценных бумаг оказали реформы, принятые в США.

Обсуждение "правила Волкера" (реформа названа в честь бывшего председателя ФРС Пола Волкера) привело к значительному снижению цен на акции крупнейших банков и увеличению стоимости CDO, прежде всего, это касалось инвестиционных и системообразующих банков. Суть правила заключается в том, что банкам запрещено владеть более чем 3% капитала хеджевых фондов и фондов, инвестирующих в акции.

Рынки реагировали и когда реформы затягивались.

- Изменения в Великобритании заметно увеличили CDO, но в меньшей степени повлияли на цены на акции.

- Хорошей новостью является то, что финансовый мир после кризиса действительно изменился. Во всех случаях реформы уменьшили беспокойство по поводу возможного банкротства банков.

- Плохая новость состоит в том, что исследователи не знают, будет ли этих мер достаточно.

- Еще один вопрос, который мучает ученых - неоднородность принятых в разных странах мер. Глядя на реакцию рынков на введение "правила Волкера", можно заключить что американский подход к структурным реформам является наиболее эффективным. Но это не обязательно будет правильным выводом. Без сомнения, "правило Волкера" произвело эффект разорвавшейся бомбы. Но оно же дало всем понять, что национальные правительства будут в одиночку решать проблемы своих банковских систем. То есть правила в финансовом секторе могут стать еще сложнее. А это может вызвать еще большие проблемы.