Российские банки перебрали с кредитованием

Standard & Poors предрекает российским банкам замедление темпов роста активов: собственного капитала для сохранения их темпов уже не хватает, а с заемным могут быть проблемы

Москва. 29 августа. FINMARKET.RU - Аналитики рейтингового агентства Standard & Poors Сергей Вороненко, Юлия Козлова и Роман Рыбалкин решили оценить перспективы роста российской банковской системы. Выводы получились не очень радостные.

Российские банки слишком бурно наращивают свои активы последние полгода, в итоге показатели их капитала резко ухудшились. Получить дополнительный капитал им будет нелегко: во-первых, кризис, во-вторых, растущая нагрузка на Банк России. Как результат банки будут вынуждены замедлить экспансию и снизить темпы кредитование.

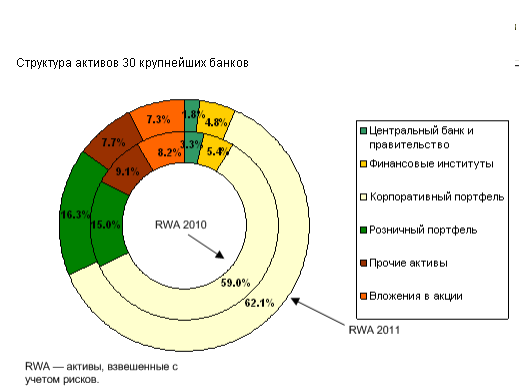

Структура активов банков почти не изменилась

- Это привело к истощению собственных средств банков. Рост капитала просто не успевал за ростом активов.

- Совокупный скорректированный капитал - этот показатель определяется как акционерный капитал банков с учетом доли миноритариев за вычетом резервов, находящихся на переоценке, и неработающих нематериальных активов - вырос в 2011 году лишь на 24%.

- Обратной стороной бурного роста стало снижение норматива достаточности капитала. Средневзвешенный коэффициент достаточности капитала с учетом рисков (RAC) для 30 крупнейших российских банков, на которые приходится 80% активов российской банковской системы, снизился с 6,8% в конце 2010 года до 5,9% в конце 2011 года.

- В 2011 и в первом полугодие 2012 года новые вливания в капитал были, но их было недостаточно, чтобы поддержать рост активов.

- Аналитики ожидают, что в 2012 году постоянное снижение RAC прекратится, но банки замедлят и рост активов. В условиях постоянных шоков на финансовых рынках увеличивать капитал за счет собственных средств будет сложно.

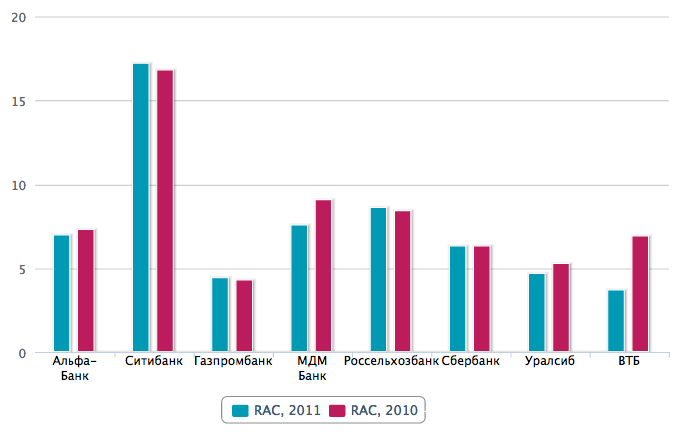

Лидером по снижению RAC стал ВТБ

- Среди банков в наибольшей степени RAC сократился для ВТБ - c 6,9% в 2010 году до 3,7% в конце 2011 года. Результаты банка снизили показатели и для всей банковской системы. Правда, в среднесрочной перспективе RAC ВТБ вновь начнет расти до 5%

- Показатели капитала ВТБ снизило приобретение Банка Москвы, общие активы которого составляли 849,5 млрд руб в декабре 2010 года. Из-за "гудвилла" и нематериальных активов в 2011 году скорректированный капитал ВТБ в 2011 году уменьшился на 14% по сравнению с 2010 годом.

Несмотря на снижение, показатель достаточности капитала для российских банков пока соответствует рейтингу банковской системы на уровне "bb". Однако российские банки, являются более рискованными, чем банки других стран. В России плохо развит риск-менеджмент, а банки сконцентрированы на одном, или нескольких крупных клиентах как при привлечение депозитов, так и при кредитовании.

Тем не мене, пока в агентстве не предполагают снижать или повышать рейтинги российских банков. По большинству из них прогноз пока стабильный.

Значительную роль в слабой оценке российских банков сыграли и страновые риски: так по 10-балльной шкале уровень риска российской банковской системы оценен на 7 баллов. Кредитовать в России - высокорисковое занятие.

Проблему заметили не только в S&P, но и в ЦБ. Норматив достаточно капитала, рассчитываемый регулятором, снизился с 17,2%, по состоянию на 1 января 2012 года, до 14,4% к 1 июня. Такие же показатели были в конце 2007 года - до начала мирового финансового кризиса.

Показатели достаточности капитала сейчас такие же, как перед кризисом 2008 года

В поисках альтернативных источников капитала

У банков есть несколько способов привлечь дополнительный капитал, правда, это будет по силам только крупным игрокам.

- Во-первых, они могут конвертировать свои субординированные кредиты в акции. Правда, пока случаи подобной конвертации очень редки. Например, на это пошел "Газпромбанк".

- В конце 2011 года субординированные обязательства 30 крупнейших банков составляли 700 млрд руб - это всего 2% ото всех обязательств банков. 85% из них пришлось на госбанки.

- Во-вторых, банки могут пойти на выпуск более долгосрочных гибридных инструментов, к ним как раз относятся подобные субординированные кредиты.

- Такой вид инструментов практически не использовался на российском рынке. В июле 2012 года пионером стал ВТБ, выпустивший субординированные бессрочные ценные бумаги - такие инструменты S&P считает капиталом первого уровня.

- Тем не менее, спрос на такие инструменты будет расти, уверены в рейтинговом агентстве.

Активы растут за счет госбанков

На долю госбанков приходится более 50% активов сектора.

- RAC для государственных банков в конце 2011 года был на 129 б.п. ниже, чем у частных банков. Правда, здесь также сказался "эффект ВТБ".

- Именно эти банки будут обеспечивать в средне- и долгосрочной перспективе рост активов банковской системы. Именно они будут использовать капитал банковской системы.

- Государство также будет помогать с привлечением капитала госбанкам, чтобы поддержать их конкурентоспособность.

- Показатели капитала у ВТБ и Сбербанка достаточно умеренные. Однако достаточность капитала Сбербанка намного выше, чем у ВТБ.

- Сбербанк более взвешенно оценивал риски, также у банка выше рентабельность. Активы, взвешенные с учетом рисков, выросли на 31% - такой же рост продемонстрировал совокупный скорректированный капитал. RAC для Сбербанка не изменился.