Россия сидит на игле ФРС США

Россия лучше всех в мире себя чувствует, когда американский центробанк наводняет экономику напечатанными долларами. Теперь, когда ФРС объявила новую программу денежного стимулирования, начнется бурный рост российских рынков

Москва. 14 сентября. FINMARKET.RU - Россия - одна из стран, которая в наибольшей степени выигрывает от количественного смягчения ФРС США (QE3), уверены в CitiGroup. Это добрая традиции - во время QE1 в 2009 году российские рынки выросли на 88%, а во время QE2 в 2010-ом - на 34%. Россия - это классический высокорисковый рынок, именно на такие и устремляются потоки дешевой ликвидности от ФРС. Для инвесторов это лучший способ заработать - взять у ФРС доллары дешево и вложить их в дорогие активы.

Андрей Кузнецов и Кингсмилл Бонд из CitiGroup уверены, что в результате QE3 больше всего заработают российские банки, ЖКХ, металлургические компании и участники рынка недвижимости.

Свеженапечатанные ФРС доллары лучше всего вкладывать в самые ликвидные активы - к ним относятся МРСК, Мечел, ММК, ОГК-2, Транснефть и Сбербанк. Также можно инвестировать в Номос-банк, Распадскую, "Эталон" и другие.

Эти выводы эксперты строят на основе исследования, которые чуть раньше провела CitiGroup.

Аналитики банка во главе с Джеоффри Деннисом изучили, как доллары попали на развивающиеся рынки QE1 и QE2. Результаты экстраполировали на нынешнюю ситуацию.

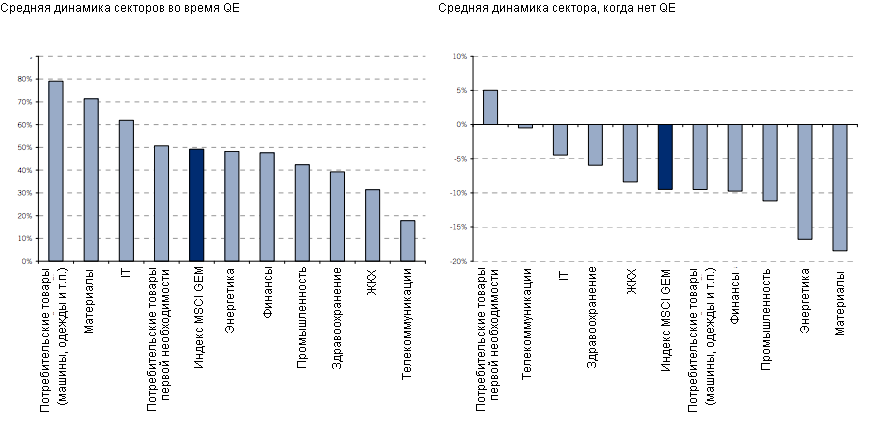

Страны и сектора эксперты разбили на две группы.

Высокорисковые рынки активно растут во время смягчений и падают, когда программа покупки активов подходит к концу.

С защитными активами все наоборот: их результаты во время QE хуже средних по рынку, зато когда программы сворачиваются, они начинают бурно расти.

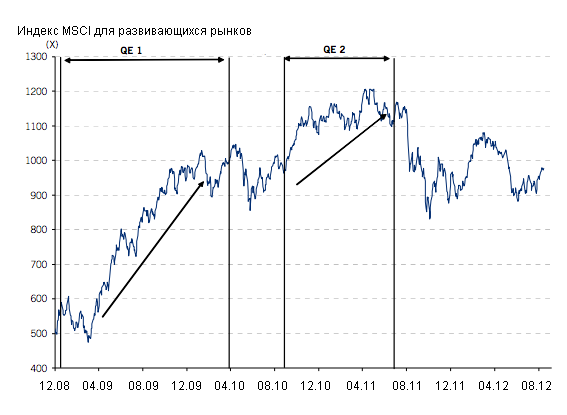

QE заставляет рынки развивающихся стран расти

- Курс доллара падает, аппетит инвесторов к риску растет, что приводит к притоку капитала на развивающиеся рынки.

- В периоды между количественными смягчениями у инвесторов наблюдалась низкая склонность к риску.

- Во время первого количественного смягчения - с середины декабря 2008 года до конца марта 2010 года - индекс MSCI для развивающихся стран вырос на 80%.

- Во время второго смягчения - с конца августа 2010 года до середины 2011 года - рост был куда более скромным, всего 18,7%.

- В период между двумя смягчения индекс упал на 4,4%.

Смягчения приводят к росту развивающихся рынков

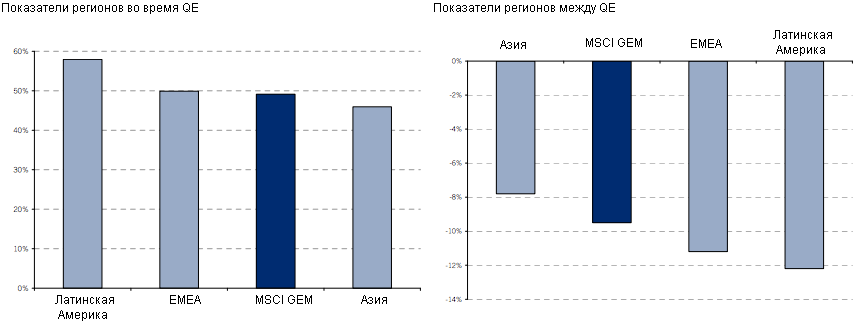

Латинская Америка выигрывает больше всех от QE

Эти тенденции наблюдалась на всех развивающихся рынках. Однако и здесь есть регионы более и менее чувствительные к смягчениям и их отмене.

- Латинская Америка - типичный высокорисковый регион. Она в наибольшей степени выигрывает от смягчений. Но без "поддержки" от ФРС ее рынки показывают худшие результаты.

- Столь же сильно влияние монетарной политики США на регион Восточной Европы, Ближнего Востока и Африки.

- В отличие от них азиатские активы скорее можно отнести к защитным. Рынки Азии чуть хуже растут во время активного стимулирования, но и не так сильно падают в отсутствие поддержки ФРС.

Латинская Америка в наибольшей степени зависит от QE

Россия - главный получатель выгоды от QE

- В наибольшей степени от двух первых эпизодов количественного смягчения выиграли четыре страны - Россия, Венгрия, Бразилия и Индия. Они же показали самые плохие результаты в периоды между смягчениями.

- Следом в списке выгодоприобретателей идут Таиланд, Турция, Корея, Чили и Южная Африка.

- Меньше всего зависят от решений ФРС Колумбия, Филиппины, Малайзия, Перу и Мексика. А наименее чувствителен к QE Египет.

Потребительские товары и IT всегда популярны

- Вливания долларов в наибольшей степени влияют на рынки потребительских товаров длительного пользования, то есть продажи автомашин, одежды и т.п. Эти сектора показали самые лучшие результаты во время QE, зато между смягчения их результаты были хуже других секторов.

- Защитные сектора - здравоохранение, телекоммуникации и ЖКХ - без поддержки ФРС растут выше рынка. Зато проигрывают всем остальным во время ралли, вызванным QE.

- К этой же "контрциклической" группе эксперты относят и IT, правда эта отрасль показывает равномерно хорошие результаты при любой финансовой "погоде". Классический защитный сектор - потребительские товары первой необходимости - также всегда привлекает инвесторов.

- Энергетика и финансовый сектор, а также обрабатывающая промышленность в последние годы показывают плохие результаты независимо от того, есть в США смягчение или нет.

Потребительские товары - лучший защитный актив