Банкиры пророчат себе проблемы

Финансисты, опрошенные PwC по всему миру, считают, что риск нового кризиса велик как никогда

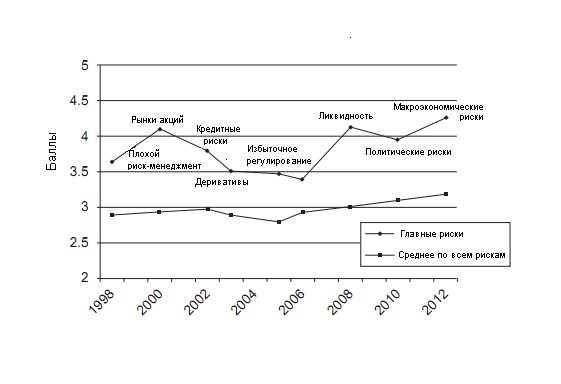

Лондон. 1 февраля. FINMARKET.RU - Банкиры опасаются нового кризиса больше, чем когда-либо за последние 13 лет. Это показали результаты опроса "Banking Banana Skins", который проводит Центр по изучению финансовых инноваций и компания PwC. По их просьбе более 799 банкиров, регуляторов и аналитиков - в том числе российских - ищут "банановую кожуру", на которой они могут подскользнуться в наступившем году. В результате получается рейтинг 30 наиболее существенных банковских рисков.

В этом году впервые отмечено не только повышение общего уровня тревоги за будущее.

Новшеством стало и то, что респонденты из развивающихся стран более оптимистичны в своих прогнозах, чем банкиры из развитых. Причины понятны - главный в этом году макроэкономический риск в большей степени относится к Старому свету и Америке, в то время как банковский сектор развивающихся рынков демонстрирует хороший рост. Хотя и в развивающихся странах понимают, что от глобального долгового кризиса не защищен сегодня никто.

Именно поэтому макроэкономический риск вышел на первое место по значимости во всех без исключения странах. Даже в разгар мирового финансового кризиса в 2008 году он занимал лишь 5 место.

| Весь мир | Россия | |

| 1 | Макроэкономический риск | Макроэкономический риск |

| 2 | Кредитный риск | Фондовые рынки |

| 3 | Ликвидность | Прибыльность |

| 4 | Доступ к капиталу | Управление рисками |

| 5 | Политическое вмешательство | Доступ к капиталу |

| 6 | Регулирование | Ликвидность |

| 7 | Прибыльность | Оценка риска |

| 8 | Производные финансовые инструменты | Кредитный риск |

| 9 | Корпоративное управление | Валюта |

| 10 | Управление рисками | Процентные ставки |

Если посмотреть на историю оценки рисков в разные годы, можно уверенно сказать, что все опасения участников рынка традиционно сбываются. И, отлично осознавая риски, банкиры сознательно идут на них во имя развития бизнеса.

Например, еще в 2005-2006 годах финансисты всего мира ставили кредитный риск на второе место по значимости, уже тогда осознавая высокую долговую нагрузку и слишком вольную практику кредитования.

Но иногда банкиры видят проблемы не там, где они есть на самом деле. До кризиса им мерещился риск избыточного госрегулирования - это всегда ведет к дополнительным расходам на увеличение резервов и капитала, и времени на создание новых видов отчетности. С развитием мирового финансового кризиса госрегулирование перестало так пугать, и этот риск сместился в этом году на 6 место. Во-первых, появились гораздо более фатальные риски, такие, как недостаток ликвидности (отток средств клиентов вкупе с необходимостью создания резервов на плохие долги породили нехватку денег у банков). Во-вторых, без господдержки этот кризис удалось бы преодолеть далеко не всем банкам, и это, похоже, осознали все.

Риски зашкаливают

В России избытка госрегулирования не опасались никогда - в этом году этот риск у нас поставили на 21 место, в 2010 году он занял 13-е место, а в 2008 году - 16-е. Возможно, это специфика нашего банковского сектора, где львиная доля бизнеса приходится на банки с госучастием, всегда работающих в тесном контакте с властью, а, может быть, наши банки просто привыкли к повышенным требованиям. Например, требования к капиталу банков в России традиционно выше базельских стандартов.

В этом году российских банкиров гораздо больше остальных волновала ситуация на фондовом рынке - ее поставили на второе место после макроэкономической ситуации. Колебания фондового рынка прошлой осени закрыли нашим банкам доступ к внешним заимствованиям. Недаром в последнее время им пришлось пользоваться деньгами государства и постоянно просить еще и еще.

А вот кредитный риск, который находится на втором месте в мире, нас не слишком беспокоит - российские компании-заемщики заметно сократили долги, а рост экономики позволяет им наращивать прибыль.