Бернанке напечатает немного долларов на пробу

ФРС начал новый раунд количественного смягчения. Рынок труда США находится в очень плохом состоянии и регулятор не имеет права оставить его без поддержки. Пока программа выглядит очень скромной, но может быть увеличена в любой момент. Одновременно поддержат и рынок ипотеки

Нью-Йорк. 13 сентября. FINMARKET.RU - ФРС США в четверг запустила новую, третью по счету, программу количественного смягчения (QE3) - будет включен печатный станок, а "напечатанные" доллары пущены на покупку облигаций. Ежемесячно будет выкупаться ипотечных облигаций на $40 млрд. Продолжительность программы определена как "несколько кварталов", но конкретного конца и края ей не видно.

При этом будет продлена другая программа стимулирования - ставки останутся на нулевом уровне до конца 2015 года, а не до конца 2014 г.

«Без дальнейшего смягчения монетарной политики рост экономики не будет достаточно сильным, чтобы привести к улучшению условий на рынке труда», - объяснила ФРС.

Комитет по открытым рынкам ФСР США решился на следующие действия:

- ФРС будет ежемесячно покупать ипотечных бумаг на $40 млрд на "напечатанные" доллары.

- Кроме того, ФРС продолжит вкладывать доходы, полученные от владения ипотечными облигациями и другими бумаги, в покупку ипотечных облигаций. В результате ежемесячно ФРС будет ежемесячно скупать долгосрочных бумаг на $85 млрд до конца года.

- Рынок казначейских облигаций тоже будет под контролем: действующая ныне "Операция Твист" - обмен долгосрочных облигаций на краткосрочные, до конца года свернута не будет.

- Все это вместе должно снизить нагрузку на долгосрочные процентные ставки (Операция Твист), поддержать рынок ипотечного кредитования (выкуп ипотечных облигаций) и смягчить условия на финансовом рынке (поступление на рынки $40 млрд ежемесячно).

- Регулятор будет следить за тем, что происходит в экономике США и готов продлить программу покупки активов или расширить ее в смысле затраченных сумм.

- ФРС также обязуется сохранить ставки на уровне 0-0,25% до середины 2015 года.

Экономисты, политики и игроки финансового рынка ждали от ФРС похожего решения, но надеялись, что в описании программы будет больше конкретики.

Деваться Бернанке вроде бы некуда. Так называемый "двойной мандат" ФРС - регулятор должен заботится о сохранении низкой инфляции и стимулировании занятости одновременно - не оставил Бернанке выбора.

- Два прошлых раунда количественного смягчения, в ходе которых регулятор выкупил активы на сумму $2,3 трлн, не принесли нужного эффекта. Безработица в США сейчас составляет 8,1%, а темпы роста экономики меньше 2%.

- В этот четверг также был опубликован отчет по рынку труда за прошлый месяц: количество заявок на получение пособия по безработице выросло на 15 000, всего за пособиями обратились 382 000 человек, хотя экономисты ожидали куда меньшей цифры - 370 000. Это еще одно доказательство того, что ситуация на рынке труда США ухудшается из-за спада в мировой экономике и надвигающегося "бюджетного обрыва".

- Особенно сильно ждали количественного смягчения финансовые и сырьевые рынки, которым, по предыдущему опыту, достанется большая часть напечатанных денег.

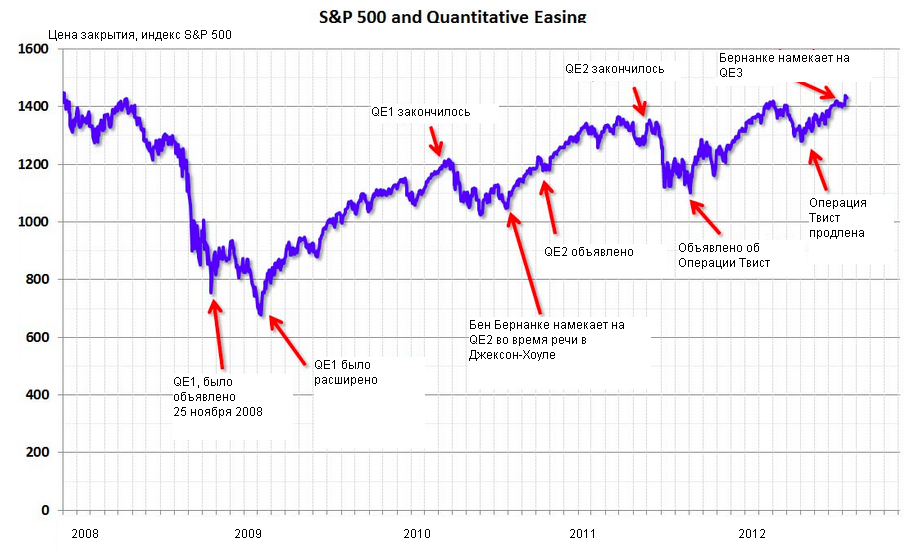

S&P рос в надежде на новый раунд смягчения

Другой вопрос, совпадут ли ожидания инвесторов с реальностью. До объявления ФРС обсуждались следующие вопросы:

Что именно должна покупать ФРС?

- До того, как был опубликован протокол предыдущей встречи Комитета по открытым рынкам, все были уверены, что покупаться будут ипотечные бумаги. Во-первых, на этом рынке не было ралли в последние месяцы, а значит, активы не переоценены. Во-вторых, ФРС в этом случае не придется отказываться от "Операции Твист" .

- Однако "совет мудрецов" обсуждал и преимущества покупки казначейских облигаций. Да и Бернанке в речи в Джоксон-Хоуле намекал на покупку именно облигаций США. В целом оба варианта должны устроить рынки.

Как долго должна действовать новая программа?

А вот прочие параметры могут вызвать вопросы.

- Традиционная программа. Два предыдущих раунда количественного смягчения имели заранее объявленный объем и срок действия. QE2 предполагала покупку казначейских облигаций на сумму $600 млрд в течение 8 месяцев.

- Небольшая программа. Чтобы достичь гибкости, ФРС может объявить об очень небольшой программе, например, $150 млрд до конца года. При этом регулятор пообещает в случае необходимости продлить программу.

- Неограниченная программа. Наибольшей гибкости ФРС добьется, если объявит о неограниченной ни по времени, ни по объему покупки программе. Она будет длиться до тех пор, пока необходимо будет стимулировать экономику.

Тим Дай, известный экономист, специализирующийся на политике ФРС, предсказывал, что регулятор выберет последний вариант, хотя это и смутит рынки отсутствием четких ориентиров. Теперь осталось понять, насколько смущен будут рынки смесью второго и третьего варианта - маленькая, но потенциально бесконечная и безразмерная программа.

Харм Бандхольц, Unicredit:

"Количественно смягчение на этот раз будет происходить через неограниченную по времени покупку ипотечных ценных бумаг. Тот факт, что покупка будет сконцентрирована на ипотечных бумагах, а не на казначейских облигациях, ФРС сможет продолжить "Операцию Твист", как и было запланировано, до конца года.

QE3 и Твист в целом должны увеличивать объемы долгосрочных бумаг на балансе ФРС на $85 млрд в месяц. При этом в заявление не упоминается, что в рамках "Операции Твист" должно быть продано краткосрочных бумаг на $45 млрд в месяц. Это может быть намеком на то, что QE3 будет увеличена в начале следующего года после того, как истечет Твист.

Мы полагаем, что это заявление говорит о начале новой обширной программы смягчения. Тот факт, что объемы ежемесячной покупки бумаг находятся на наименьшей границе ожиданий, компенсируется тремя факторами. Во-первых, программа не имеет временных ограничении. Во-вторых, она сопровождается "Операцией Твист". В-третьих, ежемесячные объемы покупки могут быть увеличены уже в ближайшее время".

Чарльз Робертсон, "Ренессанс Капитал"

"Вместе с потенциальным смягчением со стороны ЕЦБ, QE3 приведет к росту спроса на валюты развивающихся стран. Об этом уже говорят динамика мексиканского песо и бразильского реала. Можно ожидать такой же скачок для турецкой лиры и российского рубля, а также для валют африканских стран.

Сколько будут действовать на рынки эффект от QE? Нельзя сбрасывать со счетов бюджетный обрыв в США, а также ситуацию в Греции и Испании. Но эти проблемы более пристальное внимание привлекут лишь в конце этого года".

/Финмаркет/