Инфляция снижается

В июле в России началось долгожданное замедление инфляции. Кажется, что главное препятствие на пути к снижению ставок исчезло - ЦБ может пойти на этот шаг уже 9 августа. Правда, не все в это верят

Москва. 6 августа. FINMARKET.RU - Российский Центробанк в последние несколько месяцев оказался в ловушке. С одной стороны, экономика замедляется и нужно немедленно поддержать ее рост. С другой стороны, инфляция остается выше официальной цели ЦБ в 5-6% за год. В такой ситуации регулятор, который пытается таргетировать инфляцию, не может позволить себе снижать ставки, ведь это подорвет доверие к его новой политике.

Пока ЦБ пытается использовать нестандартные способы смягчения денежной политики. Впрочем они оказались не очень эффективными: спрос на 12-месячные кредиты под залог нерыночных активов оказался значительно ниже предложения.

Новый урожай замедлил рост цен

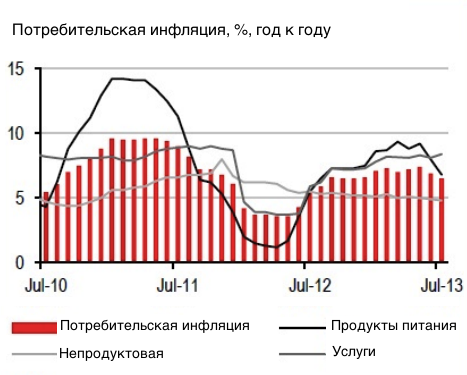

- Рост потребительских цен в июле ускорился с 0,4% в июне до 0,8% в июле. Это было соответствовало ожиданиям аналитиков: согласно консенсус-прогнозу и прогнозу банка HSBC, рост цен должен был ускорится до 0,9%.

- Инфляция в годовом выражении замедлились с 6,9% в июне до 6,5% в июле. Это самое низкое значение с ноября 2012 года.

- Базовая инфляция осталась на уровне 0,3% месяц к месяцу, а в годовом выражении она замедлилась с 5,8% в июне до 5,6% в июле.

- Инфляция в годовом выражении снизилась благодаря замедлению роста цен на продукты питания. Если в июне они выросли на 0,5% в месячном выражении, то в июле остались на прежнем уровне.

- Цены на овощи, фрукты и другие свежие продукты питания упали на 3% месяц к месяцу. В июле 2012 года они, наоборот, выросли на 3,5%. Если исключить эту категорию продуктов, то цены выросли на 0,4% к июне этого года.

- Непродуктовая инфляция замедлилась с 0,2% в июне до 0,1% в июле благодаря слабому рост цен на табак и фармацевтическую продукцию.

- Цены на услуги выросли на 3,1% в июле в месячном выражении против 0,6% в июне из-за индексации тарифов на ЖКХ.

Инфляция существенно замедлилась

Пришло время снижать ставки

Александр Морозов и Артем Бирюков, HSBC: ЦБ снизит ставки 9 августа

Инфляция в годовом выражении приблизилась к целевому диапазону ЦБ. Снизив рост цен в годовом выражении на 0,4 п.п. по сравнению с прошлым месяцем, потребительские цены сократили разрыв с официальным целевым диапазоном в 5-6% до 0,5 п.п.

Потребительские цены имеют все шансы упасть ниже 6% с учетом предыдущего ужесточения денежной политики и смягчения давления на цены из-за нового урожая.

- Существенное замедление роста денежной массы во втором полугодии 2012 года создало основу для слабого инфляционного давления во втором полугодии 2013 года с учетом временного лага в 12-13 месяцев между двумя параметрами.

- Замедление базовой инфляции и непродовольственной инфляции указывает на существенный спад инфляционного давления.

- Лучший урожай этого года после провального прошлогоднего уже привел к замедлению роста цен.

- Рост цен на услуги также скоро замедлится, уже к августу сойдет на нет эффект от более сильного, чем в прошлом году, роста тарифов ЖКХ.

Инфляция существенно замедляется

Замедление инфляции создает все условия для снижения ставок на встрече 9 августа. Действительно, глава ЦБ Эльвира Набиуллина заявляла, что более низкая инфляция и определенность по поводу тенденций инфляции в будущем станут условиями для снижения ставок в третьем квартале, даже если инфляция останется на какое-то время выше целевого диапазона. Сейчас эти условия достигнуты.

Недавние слабые данные об экономической активности в июне и июле говорят о том, что рынки разочаровались в перспективах роста российской экономики. Кроме того, растут риски рецессии. Это падение экономической активности - самый убедительный аргумент в пользу немедленного начала смягчения денежной политики.

Алексей Погорелов и Сергей Волобоев, Credit Suisse: ЦБ нужно снизить ставки как можно быстрее

Большинство участников рынка согласны, что ЦБ должен смягчить политику. Задержки со смягчением уже нельзя оправдать, ссылаясь на инфляцию и необходимостью установить доверие к новому председателю.

В то же время большинство игроков рынка ожидают, что ЦБ будет продолжать смягчать политику с помощью своего последнего инструмента - предоставления кредитов на 12 месяцев под залог нерыночных активов, а не через снижение ставок. Однако мы не ожидаем, что в краткосрочной перспективе новый инструмент снизит кредитные ставки для их конечных получателей. Он может оказать положительный эффект на денежный рынок лишь в среднесрочной перспективе, когда коэффициент использования залога для РЕПО упадет значительно ниже 50% с нынешних 60-70%.

Пока ЦБ пытается поддержать стабильный баланс. Инъекции ликвидности с помощью аукциона по предоставлению кредитов на 12 месяцев он компенсировал, сократив лимиты по операциям РЕПО овернайт. Это создает дополнительное давление на денежный рынок и удерживает ставки на высоком уровне.

ЦБ стоит действовать более активно и начинать снижать ставки как можно раньше.

Goldman Sachs: высокая базовая инфляция не позволит ЦБ смягчить политику

Есть и другая точка зрения. В Goldman Sachs уверены, что ЦБ пока не рискнет снижать ставки.

- Базовая инфляция снизилась на 0,2 п.п. до 5,6% год к году, хотя рост несколько замедлился, базовая инфляция за 3 месяца в годовом выражении составляет 6% - это выше цели ЦБ на конец года.

- К концу года инфляция снизится до 5,8% благодаря низкой продовольственной инфляции. Однако базовая инфляция продолжит расти из-за ослабления рубля и давления на цены со стороны растущих зарплат.

- Продуктовая инфляция, без учета цен на алкоголь, замедлилась до 5,1% год к году против 6,1% в июне из-за благоприятного эффекта базы, снижения мировых цен на продукты, а также ожиданию хорошего урожая в этом году будет хорошим. Если это окажется правдой и негативных эффектов предложения не возникнет, продовольственная инфляция к декабрю снизится до 4%.

- Непродовольственная инфляция снизилась до 4,3% и пока ведет себя хорошо. Именно этот компонент инфляции наиболее чувствителен к колебаниям обменного курса. С учетом ослабления рубля и временного лага в 3-6 месяцев цены будут расти в ближайшие несколько месяцев.

- Рост цен на бензин остается высоким - 6,4%. Но с учетом прогноза по стабильным и даже чуть более низким ценам на нефть в ближайшие месяцы мы ожидаем, что топливная инфляция снизится до 3,2% к концу года. Это компенсирует рост непродовольственной инфляции.

- С учетом того, что базовая инфляция остается высокой и, скорее всего, вырастет во втором полугодии, а также учитывая, что потребительская инфляция снизится лишь до верхней границы коридора ЦБ и только благодаря более низкой продовольственной инфляции, в GS не видят пространства для снижения ставок. 9 августа ЦБ не изменит свою монетарную политику.

HSBC: ситуацию с ликвидностью ухудшает бюджетная политика, ЦБ придется действовать

- В июле банковская ликвидность, сумма депозитов банков в ЦБ и их балансов, сократилась на $202 млрд.

- Сократили ликвидность именно бюджетные факторы, а не монетарные, уверены в HSBC. В течение еще одного месяца российский бюджет оказался профицитным, а на счетах Минфина скопилось дополнительные 188 млрд рублей.

- ЦБ увеличил рефинансирование банковского сектора, а задолженность банковского сектора перед регулятором увеличилась на 256 млрд руб. Из-за монетарных факторов ликвидность снизилась всего 146 млрд руб. Примерно столько ликвидности ЦБ влил на рынок.

- Аукцион по предоставлению 12-месячных кредитов под залог нерыночных активов ситуации кардинальным образом не изменил. При этом ЦБ снизил объемы предоставляемой ликвидности через аукционы РЕПО. В итоге, объемы ликвидности, которые предоставляет ЦБ, фактически, не изменились.

- Ставки на денежном рынке в июле снизились. Индикативная ставка MOSPRIME снизилась с 6,62% в конце июня до 6,42% на конец июля. Ставка RUONIA, которая основана на реальных межбанковских операциях между крупнейшими банками, снизилась с 6,49% в конце мая до 6,14% на конец июля.

- В августе бюджетный фактор продолжит негативно влиять на рыночную ликвидность, так как бюджет останется профицитным. Частично это может исправить Минфин, если он увеличит депозиты в коммерческих банках до 750 млрд руб. Минфин начнет размещать депозиты во второй половине месяца, когда начнется налоговой период.

- Снижение курса рубля, который ослабнет к концу месяца, приведет к интервенциям ЦБ, которые снижают ликвидность в банковском секторе. Возможно, из-за этого фактора сектор потеряет порядка 100 млрд рублей ликвидности.

- Чтобы компенсировать отток ликвидности, вызванный бюджетным фактором и интервенциями, ЦБ придется увеличить объемы операций по предоставлению ликвидности. В августе ЦБ, скорее всего, проведет второй аукцион по размещению среднесрочной ликвидности, в рамках которого могут быть предоставлены еще 500 млрд руб.

- У коммерческих банков должно хватить активов под залог для этого аукциона. На этот раз спрос будет выше, ведь банки успеют приготовить все необходимые документы и подтвердить все заявки на получение кредита с помощью этих залогов.

- В результате двух аукционов ставки на денежном рынке продолжат снижаться. Повлияет на уровень рыночных ставок и снижение ставок Банком России на заседании 9 августа: ставки овернайт снизятся на 25 б.п.